老後の生活に備えて老後資金を準備しておきたい。

その1つの手段として「リースバック」のサービスについて、詳しく知っておきたい。

という方も多くいらっしゃるのではないでしょうか?

しかし「リースバッグのメリットや注意点」が分からないとお困りなこともあるかと思います。

そこで今回は

- リースバックとは

- リースバックの3つの利点

- リースバックを活用する場合の注意点

等について解説していきたいと思います。ご参考になれば幸いです。

お金を作る全般に関する詳細は、以下の関連記事をご参照ください。

目次

1、リースバッグを知る前に|みんな老後のお金に不安を感じている

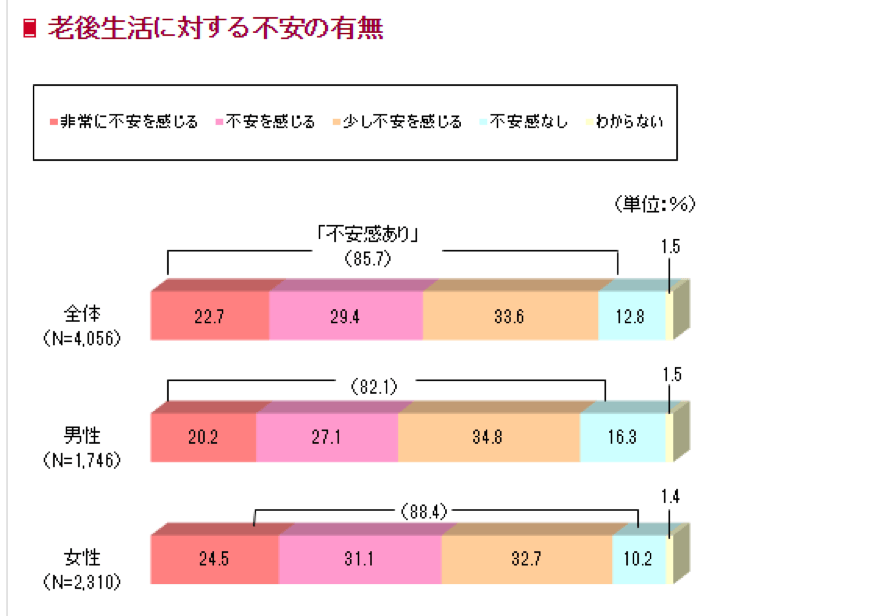

参考:生命保険文化センター「生活保障に関する調査」/平成28年度

上記は生命保険文化センターが公表した「生活保障に関する調査」です。

調査によると全体で85.7%と大部分の層が老後の生活に不安を感じていることがわかります。

冒頭でも触れましたが、2019年6月、金融庁から老後に必要なお金が2、000万円不足するという報告が出たことがニュースで取り上げられました。

国会も大荒れになる騒ぎとなり、国民の不安は継続しています。

2、リースバックを知る前に|公的年金への不安の正体-長生き

2019年6月、老後にかかるお金が公的年金では足りない、ということが話題になりました。

実は、月額でみれば、これは今に始まった話ではありません。

2年前の総務省家計調査報告(2017年)でも、夫65歳以上、妻60歳以上の夫婦のみの無職世帯の平均消費支出(月額)は、23万5千円です。これに対して、平均可処分所得(同)は18万1千円。

235,000円-181,000円=54,000円(月額)

54,000円×12か月=648,000円(年額)

つまり、老後生活していくためには年間約65万円の預貯金を切り崩す必要が生じるということです。

では今、何が問題なのか。

簡単に言ってしまえば、「長生きすることが主流になった」ということが、昔とは変わった点であると言えます。

公的年金を主軸とし、それに加え退職金、それまでの貯金や資産運用などにより老後を送るわけですが、少なくとも夫婦の一方は70代や80代で亡くなることが普通だった時代では、公的年金の支給額が月額レベルで赤字でも、人生を通して考えたときの赤字額はそこまで巨額化しませんでした。

それがこれからは長生きが他人事ではなくなるとのことから、人生を通して考えたときの赤字額がクローズアップされ始めたということです。

3、リースバックとは

このように、長生きに備え、今まで以上に老後(労働収入がない時期)の資金をどうするか、考えていく必要があります。

いよいよ本項では、この記事のメインテーマ、「リースバック」についてみていきましょう。

(1)リースバックとは

リースバックとは、資産をまず売却し、その後同じ資産をレンタルする(借りる)資金調達方法です。

売却することで売却資金を得ることができ、まとまった資金を調達することができます。

そして同じものをレンタルし(借りる)、売却前と同じように使い続けることができることが特徴です。

リースバックは主に、企業の資金調達で行われていた手法でしたが、60~69歳世帯の持ち家率は93.3%と高いことからも、所有する住宅資産を活用した老後資金の調達方法として注目され始めました。

(2)賃料(家賃)が必要になる

お気づきと思いますが、リースバックでは売却代金をまとめて得る一方、マイホームは賃貸に変わるわけですので、賃料の支払いが必要となります。

ただ、売却代金を借金の返済等で一気に使ってしまう予定がない限り売却代金から少しずつ支払うことができますので、基本的には賃料が生活を圧迫することは考えづらいでしょう。

(3)マイホームの売却代金を老後の資金に

マイホームでリースバックすれば、売却代金でまとまった資金が入ってきます。

手に入れた売却代金は借金ではないので、資金の使い道は自由です。

もっとも、前述の通り家を使い続ける限り賃料が必要になりますので、他の資産が充実しているケース以外では一気に使ってしまうことは避けるべきものと思います。

リースバックをして得た資金をどう使っていくのか、きちんと計画しておくことが大切です。

(4)「老後の資金」にオススメな理由

リースバックでは、契約で賃貸期間を設定しますが、この賃貸期間が終了すれば、当該資産を使い続けることはできません。

もちろん、契約上賃貸期間を延長することができれば使いたい期間だけ延長することも考えられます。

延長が許されなければ買い戻しが可能な場合もあるでしょうが、これらをするにはお金が必要です。

ここで、延長で賃料を支払い続ける必要もなく、買い戻しもしなくて済む、という主な場面が「老後」なのです。老後以外でも、転勤が決まっている場合に転勤先に引っ越すまでの期間リースバックをするという使い方もあります。

このように、「いつか全く使わなくなる」大きな資産がある場合に、最大のメリットを享受できるのがリースバックなのです。

4、リースバックとリバースモーゲージはどう違うのか

リースバック同様、自宅に住みながらまとまった資金を調達するシステムに「リバースモーゲージ」があります。

リースバックとはどのような違いがあるのでしょうか?

(1)マイホームの所有権の違い

リースバックの場合、マイホームの所有権は買主に移ります。

しかし、リバースモーゲージの場合、所有権がお金の貸主に移ることはありません(マイホームに抵当権等の担保権は付けられます)。

つまり、リバースモーゲージの場合は固定資産税の支払いや物件の修繕等の所有者としての負担が継続するものの、リースバックの場合はこれらの負担がなくなります。

(2)自宅の賃料の違い

リースバックの場合は買主に賃料を支払い続ける義務が生じますが、リバースモーゲージはその必要はありません。

リバースモーゲージはあくまでも金融機関からの資金の借入れであって、資産(マイホーム)を譲渡したわけではないからです。

リバースモーゲージで借りたお金は、将来一括返済する契約になっていますが、通常は担保に入れていた不動産売却により清算するようになっています。

5、リースバックの3つの利点

(1)住宅ローンの残債があっても利用可能

基本的に住宅ローンの残債が残っている物件を売却することはできませんが、リースバック会社が設定した一定条件に合えばリースバックを利用することができます。

物件の売却資金で住宅ローンの繰上返済をすることもできます。

(2)所有者特有の義務から解放される

前記の通り、リースバックでは物件の所有権が買主に移ります。

そのため、物件の所有者が負担すべき各種税金および各種負担金の支払い義務から解放されます。

(3)相続対策としても有用

遺産分割でややこしいことの1つに、不動産の処分があげられます。

不動産は自らが使う・使わないで大きく利用価値が異なりますし、使う場合は使わない相続人との不平等が生じます。

使わないとしても思い出のある実家をすぐに処分(現金化)できるかも微妙な問題です。

こういったケースにおいてリースバックを活用することで、自分の死後に相続問題で身内がもめないように対策することができます。

親の権限において生前に処分してしまうことにより、死後遺産である実家の処分で揉めることはなくなるからです。

6、リースバックを活用するときの注意点

自宅に住み続けながらも大きな資金調達ができるリースバック。

当然ながら、注意点もあります。

どんな注意点があるのでしょうか。以下、みていきましょう。

(1)賃貸借期間を確認する

リースバックでは住み続けるためにマイホームに賃貸借契約を締結しますが、通常、「定期借家契約」となっています。

一般的な借家契約は大家からの契約解除や契約更新の拒絶が難しいとされているところ、定期借家契約ではこのような物件の借主保護がなされず、貸主と借主が対等な関係であることを前提とした賃貸借契約となるのです。

定期借家契約は、通常は期間満了と共に賃貸借契約は終了しますので、もしこの期間以上住み続ける場合は、再契約が必要となります。

何らかの事情によりもし再契約ができない場合、自宅から退去しなければいけなくなる可能性があるのです。

ある意味、長生きリスクと言えることでしょう。

マイホームのリースバックは老後の資産設計でする人が多いため、業者も商品としてその点はしっかりカバーしているはずですが、再契約を含めた賃貸借期間については細かい点までしっかり確認しておくことが大切です。

(2)売却後の家賃支払が生じる

上でも軽く触れましたが、マイホームの売却後、賃貸借契約上の賃料支払が発生します。

だいたい家賃設定は売却金額の6%(年額)と言われており、たとえば売却金額が1,500万円の場合、月額7万5,000円くらいの家賃が発生することになります。

値上げの可能性についても必ず確認をしておきましょう。

老後は収入が限られます。

不測の値上げとなった場合は、精神的にも厳しい状況におかれてしまいます。

(3)買戻したい場合は確認を

リースバックでは物件の所有権が買主に移転します。

「買戻し」について契約条項には必ず入っているはずですが、買戻しの期限や金額、相続人による買戻しが可能かなど、気になる細かい点は確認しておく必要があります。

(4)買主の転売の可能性を確認する

リースバックをした場合、マイホームの所有権は売却先の買主です。

そのため、原則的には買主がマイホームを自由に売却することが可能です。

売却したとしても、現実的には賃貸人としての地位が移転するくらい(賃料の支払先が変わる)ですが、何らかの理由をもって賃貸借契約を解消したいと言われ、トラブルになる可能性もゼロではありません。

リースバックを行う際は、第三者への転売の可能性のない安心できる業者を選ぶべきです。

7、リースバック等におけるトラブル、老後破産にお悩みの場合は弁護士へ相談を

リースバックやリバースモーゲージなどの特殊な資金調達で不明点がある場合やトラブルになった場合には、お早めに弁護士にご相談ください。

弁護士費用がかかると思われるかもしれませんが、悪徳業者とのトラブルで余計な損失を被ってしまう方が大変です。

また、弁護士の相談は初回無料とするところも多く、何らかの依頼をした場合もその支払方法を柔軟に設定する事務所も多くなってきています。

その他、老後に予定していなかった多額の出費により生活が苦しい「老後破産」にお悩みの場合も弁護士にご相談ください。借金の返済をどうしていくか、債務整理が可能かなど、今後の資金計画を共に考えて参ります。

まとめ

リースバックは、老後の資金調達方法としてオススメの方法です。

しかし法定された契約ではないので、各種金融機関ごとに詳細が異なる内容となっています。どのような計画に基づいて資金調達をされたいのか、みなさまのご事情を勘案した上で、ご検討されると良いでしょう。

リースバックの契約は大きな契約です。間違いがあってはなりません。何かご不明なことがあれば、ぜひ弁護士にご相談ください。