収入が減る等して住宅資金の返済に困ることは、誰にとってもこの先あり得ることです。特に昨今では、度重なる緊急事態宣言による経済活動の収縮により、「住宅ローン破綻予備軍」の急増が懸念されています。

とはいえ、返済継続が難しくなった時の策は多数あります。破綻の実例はこれまで数多くありますが、住み慣れた家を手放さずに済み、あるいは競売を避けて周囲に知られないまま生活再建に向けて動き出せた人も、また少なくありません。

本記事ではまず、住宅ローン破綻の現状を踏まえた上で、滞納から破綻までの流れを押さえます。

その後紹介する「住宅ローンの支払いに困っている時の対処策」は、いざという時にいつでも役立てられるものです。本記事がお役に立てば幸いです。

任意売却については以下の関連記事をご覧ください。

目次

1、住宅ローン破綻の件数・割合はどのくらい?

住宅ローン破綻の件数は、集計実績がないため正確には不明です。

ただ、フラット35等で知られる住宅金融支援機構の「リスク管理債権額※」を見れば、返済に困っている人がどれくらいいるのか、おおよその予想は可能です。

※リスク管理債権額とは:3か月以上の返済遅延が発生している等、回収不能となる可能性が高い(あるいは実際に回収不能になってしまった)債権の金額を示す用語

同機構の令和2年度に発行されたディスクロージャー誌によれば、直近5年間のリスク債権の割合は以下の通りです。平成27年からずっと低下傾向にはありますが、それでも100人に3人程度の割合で、少なくともローン返済が滞っていることが分かります。

なお、実際に債務者が自己破産する等した「破産債権額」の割合は一定です。こちらは1,000人に1人程度の割合ですが、破綻直前で後述の「任意売却」する等して生活再建のステージに軟着陸した人の数は、この中に含まれていないでしょう。

統計年度 | リスク管理債権額 (貸付金残高に対する割合) | 破綻先債権額 (リスク管理債権額に対する割合) |

平成27年度 | 5133億円 (5.12%) | 783億円 (0.15%) |

平成28年度 | 4,414億円 (4.52%) | 715億円 (0.16%) |

平成29年度 | 3,949億円 (3.94%) | 681億円 (0.17%) |

平成30年度 | 3,666億円 (3.49%) | 649億円 (0.17%) |

令和元年度 | 3,651億円 (3.20%) | 651億円 (0.17%) |

2、コロナ禍で急増する住宅ローン破綻予備軍

例年のデータだけ見れば住宅ローン破綻は減っていますが、令和2年からは新型コロナウイルス感染症の影響があり、ローン契約者の事情は大きく変わっています。

現状を知るための第1の手がかりになるのは、金融庁が公表する「金融機関における貸付条件の変更等の状況」です。

これによると、住宅ローンを含めて返済期間を猶予してもらう等の対応を取ってもらった人の数は、コロナ流行前の2.5倍程度と急増しています。

【貸付条件の変更数】

平成30年4月~平成31年3月:25,406件

令和2年3月10日~令和3年3月末:67,038件

より詳しい状況は、住宅支援機構のコロナ対応に関する実績からも推測できます。

この後解説する「新型コロナウイルス感染症に係る返済方法変更」の承認件数は、令和2年5月以降から毎月1,000件弱あり、翌年3月には累計10,044件にも及びます。

参考までに、同機構のお客様コールセンターへの相談件数も急増中です。令和2年2月には15件しかなかったところ、4月には1,158件、5月には878件、そして12月までに毎月250件弱の相談が寄せられています。

この記事を見る人にも、実際にコロナの影響で大幅減収となり、持ち家のローンが払えなくなるリスクにさらされている人がいるのではないでしょうか。

それは自分だけの問題ではなく、社会全体の問題です。そして、感染症の流行状況がいったん落ち着いても、収支状況の改善には時間がかかると思われます。心当たりがあるのなら、1人で悩まず、専門家に相談しながら前向きに対処しましょう。

3、住宅ローン破綻はどう進むのか

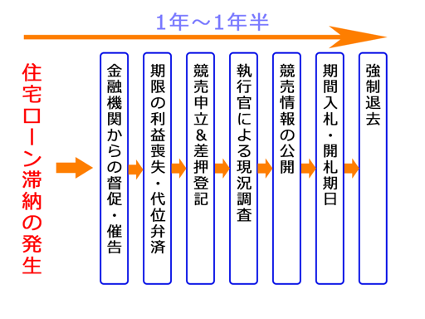

住宅ローン破綻の対処策を解説する前に、まず押さえたいのは「破綻が実際にどう進むのか」です。

結果のみ先に言えば、広く知られるように、滞納が続けば競売によって持ち家を失う事になります。

ただし、支払えないからといってすぐに家を失うわけではありません。

下記のように、実際に家を出なければならない日まで1年程度の猶予があります。

(1)電話・手紙で督促される(滞納1か月~3か月)

返済期限に引き落としが出来なかった場合、まずは引落不能の通知が発送されます。その後は架電による督促が始まり、なお支払えないとなると、「督促状」や「催告状」が届くようになります。

この時、督促の電話や手紙を無視してはなりません。連絡が取れないとなると、契約時に登録した職場等に架電され、勤務先に状況を察知されることもあり得るからです。

(2)金融ブラック化&一括払いへの変更(滞納3か月~6か月)

滞納が3か月続くと、借入先が加盟する「個人信用情報機関」に異動記録が残され、全国の金融機関で情報共有されるようになります。

これがいわゆる「金融ブラック化」であり、住宅ローンの返済資金を他社借入で調達する手段が使えなくなることを意味します。

そして程なく発送されるのが、残債が一括払いに変更されるという内容の「期限の利益喪失に関する予告書」です。

前後して、保証会社による代位弁済(住宅ローン残債の立替払い)が進み、これに関しても通知書が届きます。

(3)競売の申立て(滞納6か月~8か月)

その後、代位弁済した保証会社によって、いよいよ競売の申立てが行われます。

以降、申立後数週間で自宅に「競売開始決定通知」が届き、自宅に差押登記が入る他、裁判所による「配当要求公告」で状況が公になります。

この頃になると、公告を見た不動産会社から営業電話がかかってきたり、任意売却(詳細は後述)を勧めるチラシが投函されたりします。

(4)競売手続きの進行(競売申立後3か月~7か月)

その後、競売執行官が自宅にやってきます。訪問の目的は、競売にかけるための資料(現況調査報告書や評価書等)の作成です。

執行官による資料作成は2~3か月程度で完了し、競売情報サイト(BIT)に外観・内観の写真が乗せられます。この頃になると、落札希望者が自宅にやってくる等して、内見対応もしなければなりません。

また、近隣に競売情報について興味を持つ住人がいる場合、その人を通じて地域に破綻の事実が知れ渡る恐れもあります。

そして、競売情報が公開されてから2か月程度で入札期日がやってきます。落札者が決まったら、いよいよ転居しなければなりません。

(5)強制退去(競売申立後8か月~10か月)

自宅が落札されて売却許可決定が下りた場合、所有権登記されるまでに退去しなくてはなりません。すぐ退去できない事情があっても、2か月以内には明渡しの強制執行が行われます。

さらに言えば、競売にかけられてなお残っている住宅ローンの借入残高は、借入先金融機関と話し合って返済しなければなりません。

どうしても無収入の状態が続く等の返済できない事情があれば、自己破産で免責(返済義務の免除)を得ることも検討しなければなりません。

4、家を手放さずに住宅ローン破綻を避ける3つの方法

住宅ローン破綻の危機に直面した場合、家を手放さずに済む策が3つあります。

重要なのは、対処のタイムリミットが「代位弁済後6か月以内」である点です。

まずは方法別に重要なポイントを整理し(下記表)、それぞれポイントを解説します。

住宅ローン破綻の対処策 | 出来るタイミング | 向いている人 |

借り換え | 個人信用情報機関に登録されるまでの間 | 収入の減少幅が少ない人 |

返済相談 | 代位弁済が発生するまでの間 | 収入が減り、借り換え審査に通るのが難しい人 |

個人再生 | 代位弁済後6か月以内 | 収入が大幅に減ったか、住宅ローンの他に多額の債務がある人 |

(1)住宅ローンの借り換え

第1の方法として、より低金利のローンに借り換え、月々の負担を減らすと共に返済期間を短縮するやり方が考えられます。

注意したいのは、借り換え申込時の融資審査です。

審査項目は多岐に渡り、特に以下の項目が重視されます。

【住宅ローン審査の審査項目】

- 完済時年齢

- 健康状態

- 担保評価

- 借入時年齢

- 年収

- 勤続年数

- 連帯保証人の有無

- 返済負担率

参考:「令和元年度民間住宅ローンの実態に関する調査結果報告書」(国土交通省住宅局/令和2年3月)

※本調査は新規融資時の審査に関する回答を含むものであり、必ずしも借り換え審査時に重視される審査項目と一致するとは限りません

なお、住宅ローンの借り換えが成功しても、返済期間が10年未満となる場合は「住宅借入金等特別控除」の適用対象から外れる点に留意しなければなりません。

所得税が増えることで、結果的に収入が圧迫される等、返済負担を減らす目的が達成できなくなる恐れがあるのです。

(2)借入先金融機関への相談

第2の方法として、少なくとも保証会社による代位弁済が発生する前に、借入先金融機関へリスケジュール(返済期間の延長)できないか相談するやり方が考えられます。

ただ、やはり所定の審査があることは否めません。

リスケジュールを認められたとしても、その条件・ペナルティとして、以下のような事情変更が発生します。

- 優遇金利制度がなくなる

- 担保の追加を求められる

- 連帯保証人の追加を求められる

なお、銀行によっては、特定の事情ないし属性を持つ人について「返済相談に積極的に応じる」としている場合があります。

例えば三菱UFJ銀行なら、返済期間の延長や返済額の減額に応じる女性向けサービスがあると紹介しています。

(3)住宅ローン特則を使った個人再生

第3に、他の債務のせいで住宅ローンを支払えないのなら、個人再生で債務を圧縮する手があります。

「住宅ローン特則」(民事再生法第196条以下)によって、自宅に住み、ローン返済もこれまで通り継続しながら、他の債務だけを圧縮することができるのです。

なお、上記手続きでは、押さえておきたいポイントが4つあります。

① タイムリミットは「保証会社の代位弁済から6か月以内」

前提として、代位弁済、つまり保証会社に住宅ローンの債権が移ってしまうと、住宅ローン特則の適用対象外となってしまいます(民事再生法第198条1項)。

ただ、上記期限内に個人再生の申立てがされた場合に、代位弁済が元々なかったものとする「巻き戻し」が出来る特例があるのです(民事再生法第198条2項・民事再生法第204条1項)。

② 競売開始後でも手続きは間に合う

個人再生の申立てをすれば、競売の進行は止まります。

裁判所には「抵当権実行手続中止命令」(民事再生法第197条)を発する権限があるからです。

③ 実情を踏まえた再生計画を立てる必要がある

①・②のどちらも、住宅ローン特則を適用できる状況にするにあたって「再生計画の認可の見込み」が立つことが条件となります。

再生計画、つまり裁判所に提出する今後の返済プランは、認可されるような収支の実情を踏まえた無理のないものにしなくてはなりません。

④ 店舗兼住宅には適用できない可能性がある

住宅そのものに対する特則の適用条件の1つに、「自己の居住の用に供する建物であって、床面積の2分の1以上を専ら住居とする」ことが定められています(民事再生法第196条)。

そこで、適用対象外になる恐れのある典型例として、個人商店を兼ねた家が挙げられます。

5、「任意売却」で住宅ローン破綻のダメージを軽減する手もある

令和元年度の司法統計では、15,976件に及ぶ「不動産等を目的とする担保権実行としての競売事件」のうち、25%程度にあたる3,579件が「取下げ」となっています。取下げとなった経緯の多くは、競売ではなく「任意売却」になったものと考えられます。ここで言う任意売却とは、債権者に抵当権を解除してもらい、自宅を売却した後にその代金をローン残債に充てる手続きです。

なお残った借入残高に関しては、競売で自宅を手放す場合と同じく、債権者と話し合って返済プランを立てることになります。

一見すると「競売も任意売却も家を手放すのだから同じ」とのように思えますが、実際のところどうでしょうか。

結論として、任意売却には競売より優れている点がいくつかあり、住宅ローン破綻によるダメージを軽減する効果が期待できます。

(1)任意売却のメリット

任意売却のメリットは、競売より有利な条件で家を手放すことが出来る点です。

具体的には、以下の点で違いがあります。

① 住宅ローン破綻したことがバレにくい

任意売却は「中古物件市場で自主的に売却する手続き」である以上、仲介代理店で取り扱われる他の不動産情報と同じように物件を扱ってもらえます。

つまり、競売とは異なって、売主や物件の住所を伏せたまま買主を募れるのです。

ひいては、「住宅ローンが支払えず家を手放すことになった」と周りに知られる可能性が小さくなります。

② 競売より高く売れる可能性が高い

裁判所が決定する売却基準価額に依らない任意売却では、競売より高く、市場の実勢に近い価格で売れる可能性があります。

その価格差が売却後の残債を押し下げれば、そのぶん今後の返済負担が軽くなります。

③ 合意しだいで転居費用も確保できる

任意売却に関する債権者(抵当権者)との話し合いでは、転居費用の確保についても相談できます。

売却代金が全て配当に回る競売とは異なり、売ったお金で今後の住まいを確保することも、無理ではないのです。

(2)任意売却のデメリット

一方で、任意売却のデメリットとして「一定の条件が課される」点が挙げられます。

最初に紹介した司法統計で「取下げ」になっている事件が多数派ではないように、任意売却を諦めざるを得ない場合もある点に注意しましょう。

① 原則は代位弁済後の手続きとなる

任意売却の手続きを開始できるのは、原則として保証会社により代位弁済が行われた後となります。

保証がある以上、借入先金融機関としては、回収率が下がる任意売却に応じる理由はないからです。

※住宅支援機構では、債務者からの申出もしくは期限の利益喪失(全額繰上償還請求)があれば任意売却できるとしています

② 手続きが競売に比べて面倒になる

任意売却の手続きでは、不動産会社の選定・査定依頼・債権者との交渉……とこのように、債務者自身による多数の手続きを要します。

裁判所が主導する競売に比べて面倒になる点は理解しておかなくてはなりません。

③ 利害関係者全員の同意を要する

最も難しいのは、任意売却の必須条件となる「利害関係者全員の同意」を取り付けることです。

ここで言う利害関係者には、債権者の他、連帯保証人、そして住宅ローン借入先以外の抵当権者(後順位抵当権者)等が含まれます。

よくあるのは、後順位抵当権者が「貸したお金を返すまで担保解除に応じない」として、同意してもらえないケースです。

他にも、滞納した税金を差押えようとする税務署が利害関係者に加わって、差押えの解除に応じてくれない場合が考えられます。

6、コロナの影響で住宅ローン破綻しそうな時の対処法

この記事を読む人の中には、「コロナの影響で収入が減った」「転職したが以前ほどの収入は期待できない」と頭を抱える人がいるのではないでしょうか。金融機関側でもこの状況は十分理解しており、住宅ローン破綻を防ぐためさまざまな支援策が用意されています。

もし心当たりがあるのなら、ここで紹介する対処を最優先で検討しましょう。

(1)金融機関の専用相談窓口に問い合わせてみる

住宅ローンを扱う銀行の多くは、コロナ関連の相談に対応する専用窓口が設置されています。

対応は内部規定のため公開されていませんが、本相談窓口で事情を伝えることで、リスケジュールに柔軟に対応してもらえる可能性があります。

なお、住宅金融支援機構の「新型コロナウイルス感染症の影響により機構の住宅ローンのご返済にお困りの方へのお知らせ」によれば、一定の収入要件を満たす人に以下の対応を行うと周知されています

【例】住宅金融支援機構のコロナ特例メニュー

①返済特例 | 返済期間を延長することで、毎月の返済額を減らす ※総返済額は増加する点に注意 |

②中ゆとり | 一定期間、返済額を軽減 ※軽減期間は要相談 |

③ボーナス返済の見直し | ボーナス返済月の変更、返済額の内訳変更、返済取り止め |

※相談により、①~③を組み合わせることも可能

(2)自然災害被災者債務整理ガイドラインのコロナ特則を使う

他には、「自然災害被災者債務整理ガイドライン」に新たに設けられたコロナ特則を使う手があります。

本ガイドラインの適用について借入先金融機関の同意を得ることで、簡易裁判所における「特定調停」を通じ、住宅ローン等の債務を整理できるのです。

ガイドラインを適用すると、債権者と合意する「調停条項」に基づき、財産が処分される等の条件を飲む必要性に迫られる可能性があります。

この点は自己破産や個人再生と同じですが、次のようなメリットがあることは見逃せません。

- 個人信用情報機関に登録されない(金融ブラック化しない)

- 持ち家を含め、必要な財産を手元に残せる可能性がある

- 登録支援専門家(弁護士等)によるサポートが無料になる

注意したいのは、コロナ特則と言っても、やはり厳しい適用要件があることです。

要件の一部として、基準日である2020 年2月1日以前に期限の利益喪失をしていないことや、浪費・ギャンブルといった破産法における免責不許可事由(第252条第1項/10号を除く)がないこと等が挙げられます。

そもそもガイドラインを適用すべき状況かどうかも含め、事前に弁護士の無料相談等を利用して判断すると良いでしょう。

まとめ

住宅ローン破綻は毎年ある程度の割合で起こっており、特に感染症流行等の非常時には急増します。

破綻の理由は様々ですが、うしろめたい気持ちになる必要はありません。

ただし、ローン滞納が始まっているのに何の手も打たない場合、1年前後で情報公開されつつ自宅が競売にかけられてしまう点は心得ておきましょう。

重要なのは「もうだめだ、支払えない」と思った時にすぐ対処することです。

対処が早ければ早いほど、借り換えやリスケジュールの相談等といった選択の幅を確保できます。

なお、任意売却・個人再生・その他政府のガイドラインを適用した上での破綻回避は、要件をしっかり確認する必要があります。

家計の状況に合わせて一番いい方法を選ぶためにも、まずは弁護士に相談してみましょう。