過払い金返還請求にはどのようなデメリットがあるのでしょうか。

- そもそもデメリットはあるのか?

- あるとしたら何とかデメリットを回避できないか?

ということが気になりますよね。

本記事では、

- 過払い金請求の一般的なデメリット

- どのような条件を満たせばデメリットが生じないか

ということについて解説していきます。ご参考になれば幸いです。

過払い金に関してはこちらの記事をご覧ください。

目次

1、過払い金返還請求のデメリット〜ブラックリストに載る?

よく「ブラックリスト」と言われますが、これは信用情報機関が行う返済能力に関する情報のことです。

つまり、貸金業者がお金を貸しても返済が難しいと思われる方が信用情報機関に情報を掲載されることとなり、いわゆる「ブラックリストに載る」こととなります。具体的には、債務整理(自己破産・民事再生・任意整理・特定調停)の事実や返済の遅れなどの事実が発生した場合に、ブラックリストに載ることになります。

信用情報機関(ブラックリスト)は、貸金業者がお金を貸しても返済が難しい人に対してお金を貸してしまい、貸し倒れを防止する点にあります。そのため、ブラックリストに載ってしまうと、5〜7年間程度お金を借りることができなくなってしまいます。もっとも、ブラックリストはあくまで信用情報機関が貸し倒れを防ぐための情報なので、仮にブラックリストにのったとしても、家族に知られることはないでしょう。

そうすると、気になるのが過払い金請求をした場合にもブラックリストに載ってしまう?ということではないでしょうか。

以前は、過払い金請求をした場合にも信用情報機関に「契約見直し」等の情報が登録され、ブラックリストに載ってしまうことがありました。そのため以前は、ブラックリストに載らないために完済してから過払い金を請求する、という手法が採られていました。

しかし、そもそもの問題として、過払い金請求というものは債務整理と性質が異なります。

これを受け、金融庁は「そもそも信用情報とは支払い能力に関する情報であり、過払い返還請求の有無は信用情報ではなく信用情報機関に掲載されるべきではない」という見解を示しました。

これにより、過払い金請求があった際に、信用情報機関に履歴が登録されることがなくなりました。

ちなみに、以前過払い金請求したことがある方で、もし、登録されるはずのない自分の過払い金返還請求の履歴が信用情報機関に「事故情報」として残ってしまっている場合、登録を消してもらうことが可能です。

具体的な方法としては、事故情報の届出をした会社(貸金業者)に対して、「事故情報取り消し申立書」を出してみましょう。出し方は郵便などでよいでしょう。

A4の用紙1 枚程度に一般的な書式でいいかと思いますが、そこに

- 過払い金請求とこれに伴う金銭返還の事実(和解の事実なども含む)

- 事故情報の記載の事実

- 事故情報の取り消しの要求(過払い金を返還してもらっただけで、債務整理ではないことを理由とする)

- 14日間以内に取り消されなければ、金融庁への行政指導の申し立てをする旨の通告

などを記載するとよいでしょう。

詳しくは、過払い金請求でブラックリストに載らない人の特徴とは?をご覧ください。

2、自分で過払い金請求する場合のデメリット

ここまで読んで頂いて、「ブラックリストもそんなに心配ないな、よし、過払い金請求してみよう!」と思われた方の中には、「弁護士に依頼すると料金が高そうだから自分で請求しよう」という方が多いかもしれません。

しかし気をつけて下さい。自分で請求する場合には以下の 3つのデメリットがあります。

(1)時間・手間がかかる

そもそも、過払い金請求は以下の流れで進みます。

- 金融業者へ取引履歴開示請求

- 取引履歴を踏まえて引き直し計算

- 金融業者へ過払い金請求

- 金融業者と電話和解交渉

- 裁判所へ過払い金返還請求訴訟提起(この段階で和解が成立する場合は⑦へ。この段階で和解が成立しない場合は⑤へ)

- 過払い金返還金額の和解交渉

- 過払い金の返還

このように、過払い金を回収するまでには様々な手続きが必要となります。

よって、ご自身で過払い請求するデメリットとしては、多大な時間と手間がかかる、ということが上げられます。

(2)家族に借金していたことが知られてしまう可能性がある?

もし、ご自身で過払い金請求される場合、貸金業者や裁判所とのやり取りの書面は、基本的にご自宅に届くことになります。

そのため、借金をしていたことを家族に知られてしまう可能性があります。

(3)不当に低額の和解金額を提示される?

貸金業者の過払い金の交渉担当者は言わば交渉のプロであり、個人で請求してくる方に対しては専門家(弁護士・司法書士)に対する場合と比較して、強気の交渉をしてきます。

具体的には、本来発生している過払い金の金額よりも少ない金額での和解を要求してきます(場合によっては、払わないということもあります)。

この点もご自身で過払い金請求をするデメリットといえるでしょう。

3、弁護士・司法書士に過払い金請求を依頼した場合のデメリット

ご自身で過払い金請求をした場合に対して、専門家に依頼した場合のデメリットとして挙げられるのは、何と言っても弁護士報酬・司法書士報酬でしょう。

ここでは過払い金請求をした場合の弁護士報酬・司法書士報酬の相場について書いていきます。

(1)着手金

依頼時に業者 1社ごとにかかる費用です。相場としては、 1社につき4万円です。

(2)基本報酬

着手金と異なり業務終了後にかかる費用です。相場としては着手金と同様に 1社につき4万円ほどです。

(3)成功報酬

過払い金を回収した場合に回収した金額に応じてかかる費用で、相場としては 20%ほどです。

大きくかかる費用としては以上の通りですが、詳しくは「過払い金返還請求の費用を抑える方法とは?より多くの過払い金を回収するために」をご参照下さい。

4、もし過払い金請求したいならまずは無料調査から!たった1分で過払い金調査する方法とは?

ここまでお読みいただいた方の中には、

「デメリットも大きくないし過払い金請求をやってみたい」

という方もいらっしゃるのではないでしょうか。

過払い金請求をしたいならまずは過払い金の有無を調査しましょう。

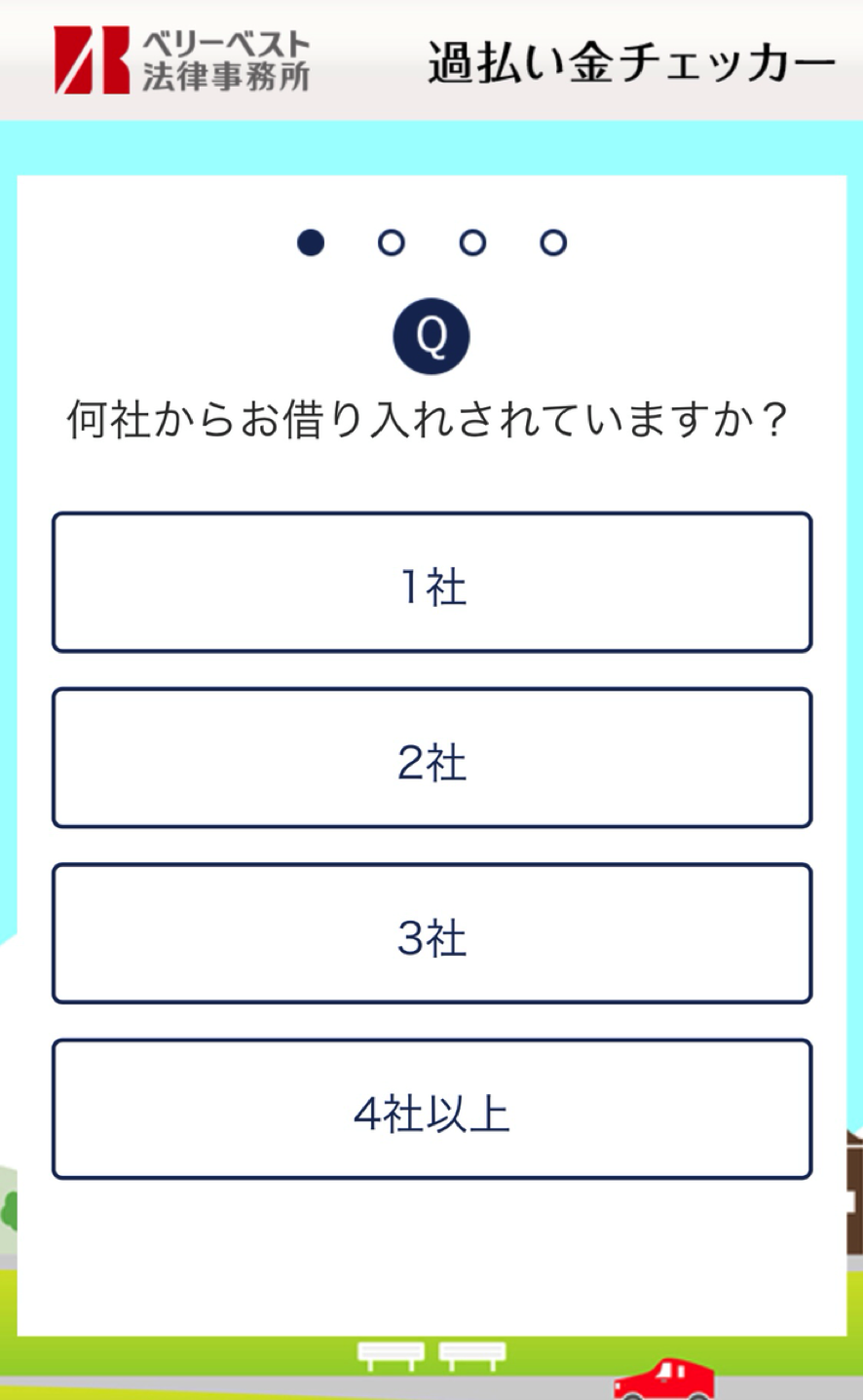

ベリーベストは一人でも多くの方が過払い金の有無を簡単にチェックできるように、入力時間1分で過払い金の有無と金額が分かる「過払い金チェッカー」のサービスを提供しています。是非一度ご利用下さい。

具体的な使い方は以下の通りです。

使い方は非常に簡単です。以下の2つのステップで知ることができます。

- 以下のリンクからサイトにアクセス→1分でできる!過払い金チェッカーを試してみる

- 4つの質問に答える

まとめ

今回は過払い金返還請求のデメリットについて掲載しましたがいかがでしたでしょうか?

過払い金請求自体には大きなデメリットはないので、もし迷われている方がいらっしゃれば手続きを進めてもよいかもしれません。過払い金の回収にあたり、ここで書いた内容がお役に立てば嬉しいです。