地主の親の相続が近いが、相続税が払えないのでは-。

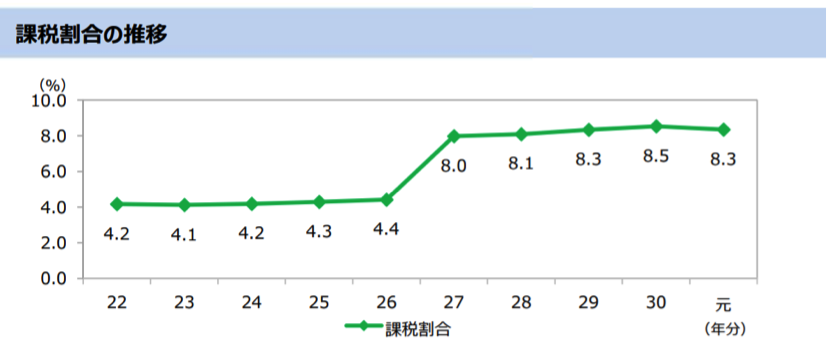

相続税が発生する割合は、ここ数年8%前後(令和元年では8.3%)とかなり少ないものの、その8%に入った相続人の中には相続税が払えないことに頭を抱える方もいらっしゃることでしょう。

相続税が払えないとき、どのように対処すべきなのでしょうか。

この記事では

- 相続税が払えない具体的なケース

- 相続税が払えないと慌てる前に知っておきたい相続税の基礎知識

- 相続税が払えそうにないときの相続前・相続後の対処法(被相続人、相続人それぞれについて)

などについて、弁護士をわかりやすく解説します。

いざというとき慌てないよう、この記事がお役に立てることを願っています。

相続税に関して詳しく知りたい方は以下の記事もご覧ください。

目次

1、親が地主ほど相続税が払えない?!相続税が払えないケースとは

「相続税が払えない」とは、実際にはどんなケースでしょうか。いくつか挙げてみました。

(1)相続財産が不動産主体

相続財産の多くを占めるのが不動産で、現預金など相続税の支払いに充てるお金が乏しい場合です。下手をすると、大地主ほど相続時に相続税納付に困る、そんなことも現実にあります。

不動産といっても、様々です。いざというときにすぐ換価できるとは限りません。借地権の底地などが典型例です。条例などで分筆が禁止されており、一部分だけ売却して資金を作ることもできない、そのような事例もあります。

(2)処分できない相続財産

事業をやっておられる方なら、非上場の株式が相続財産ということも多いでしょう。上場株式でなければ市場で売却するのは困難です。

また、美術品や骨董品など、価値は高いが簡単に売れない、という場合も、相続税に困るケースの1つです。

(3)遺産を処分したくない

自宅や事業用の不動産なら、売却せずに持ち続けたいでしょう。先祖代々の土地を自分の代で売却したくない、そのような気持ちの方も多いものです。

経営者なりその後継者なら自分の事業の非上場株式などは、仮に売却の可能性があったとしても持ち続けたいでしょう。

(4)遺産分割協議が成立していない

相続税の納付期限は相続開始の10ヶ月後です。

遺産分割協議がもめてしまうと、10ヶ月などはたちまち経過してしまいます。納付期限間際になって、納税資金がないということで慌てふためくことになりかねません。

2、慌てる前に知っておきたいー相続税がかかるかどうかの基礎知識

「相続税納付ができない」と慌てる前に、どんな場合に相続税納付が必要か、簡単に確認しておきましょう。

令和元年では亡くなった方は約138万人、そのうち相続税の課税対象になった方は約11万52千人相続税の対象になった人の割合は8.3%(約12人に1人)であり、9割以上の方は相続税納付の必要がなかったのです。

(出典)国税庁「令 和 元 年 分 相 続 税 の 申 告 事 績 の 概 要」

相続税がかかるのは、「(1)相続税が課される財産の価額の合計額」-「(2)相続税の価額から控除できる債務額+葬式費用」が「(3)遺産にかかる基礎控除額」よりも大きい場合です。

以下、各項目について簡単にご説明します。

(1)相続税が課される財産の価額の合計額

①被相続人が亡くなった時点で所有していた財産

土地建物などの不動産、株式公社債などの有価証券、預貯金現金など

②みなし相続財産(生命保険金、死亡退職金)

ただし、5百万円×法定相続人の数までは非課税

③その他:生前の贈与についても一定の場合には相続税の対象になります。

(2)相続税の価額から控除できる債務額+葬式費用

被相続人の債務(借入金、未払金、納付すべき税金)及び葬式費用です。

(3)遺産にかかる基礎控除額・配偶者の非課税限度

3,000万円+(6百万円×法定相続人の数)までは基礎控除が行われます。

さらに、配偶者の場合には法定相続分または1億6,000万円のいずれか高い方までは相続税がかからない、といった特例もあります。

(参考)国税庁

「令 和 元 年 分 相 続 税 の 申 告 事 績 の 概 要」

「相続税のあらまし」

「相続税の申告が必要?~申告要否の簡易判定シート」

3、相続税が払えないかも!相続前の対処法

「2」で計算してもやはり相続税がかかることが明らかである場合、相続前にできる対策について、被相続人、相続人それぞれについてみておきましょう。

対策の視点としては、納税資金をどのようにして準備するのか、あるいは、相続財産の評価額をどのようにして少なくするのか、という2つです。

特に、不動産は保有しているが現預金が少ない、という事例をベースにしてお話します。

(1)被相続人における対処法

相続税納付用の資金を別途用意する方法や、相続税全体の節税策として様々な方法が考えられます。

①生命保険の活用

あらかじめ、相続人の1人を受取人として生命保険をかけておきます。

相続開始時には、生命保険金は当該受取人自身の財産として支払われ、相続財産にはなりません。支払われた生命保険金を相続税の納税に当てるのが、一番簡単な方法です。

配偶者については、前述の通り手厚い配偶者控除がありますので、保険金受取人は配偶者以外の相続人(例えば子)とする方が、相続税対策としては有効でしょう。

なお、前述の通り、生命保険金も一定額以上になると相続税の課税対象にはなります。この点の注意は必要です。

②遊休不動産の売却

不動産を沢山あるが、現預金がない場合、遊休不動産を売却して、相続税納税資金を用意しておく、というやり方があります。

しかし、この場合、相続税納税資金として用意した現預金そのものが相続財産となります。

不動産の相続税評価額は、総じて市場価格よりも低額です。土地や建物は路線価の評価や固定資産税評価が基本であり、市場価格の80%程度と言われています。

相続開始前に売却して現預金を用意すると、相続税評価額がかえって高くなり、相続税納付額が増えてしまう可能性があります。逆に言えば、現預金の沢山ある人ならば、不動産投資をすることで相続税の節税になる、とも言われているのです。

すぐ売却できそうな不動産があるのなら、相続後に売却する方が良いとも考えられます。

③生前贈与

不動産も生前の贈与は可能です。ある程度贈与税を払っても生前贈与しておくという方法も考えられます。その場合は相続税の軽減額と、贈与税額及び不動産の贈与に係る諸経費(不動産取得税など)とを比較して、本当に節税になるかを慎重に見極めなければなりません。

なお、110万円の基礎控除の範囲なら贈与税もかからないので、毎年、この範囲で少しずつ贈与していく「暦年贈与」というやり方も考えられます。

しかし、高額な不動産について毎年少しずつ持分贈与しようとすると「結局は不動産全体を贈与する契約だろう。」などと見られて、多額の贈与税が課されることになりかねません。

よほど慎重な対応が必要です。

資金に余裕がある場合なら、夫婦間贈与の特例(2,000万円の配偶者控除枠)、祖父母等からの結婚・子育て資金、教育資金、住宅取得資金に関する贈与税非課税措置の活用も検討の余地もあるでしょう。

④養子縁組

前述の通り、法定相続人の人数を増やせば計算上は相続税の基礎控除が増え、相続税納付額を抑える事ができると考えられます。

相続税の基礎控除=3000万円+600万円×法定相続人の人数

しかし、相続税法上は、養子の人数としてカウントできるのは「実子がいる場合は1名のみ」「実子がいない場合も2名が限度」という制約があります。かつて税金逃れの養子縁組が濫用されていた事があり、その対策として定められているものです。

⑤事業承継税制の活用

事業のオーナー経営者が利用できる相続税対策の方法です。

親族などが後継者になる場合に、その後継者が事業を継続することを条件として、前経営者の保有していた法人の非上場株式や個人事業主の事業用資産を非課税で譲ることができるというものです(贈与税・相続税の納税が猶予されます)。

2019年の税制改正で適用の要件が大幅に緩和されており、自営業者には大変利用しやすい仕組みになっています。

(参考)国税庁「事業承継税制特集」

(法人版事業承継税制、個人版事業承継税制それぞれの簡潔な解説が掲載されています。)

(2)相続人における対処法

①生命保険料を相続人が負担する

被相続人を被保険者とする生命保険について、生命保険料を相続人が負担していると、生命保険金は所得税の一時所得としての課税となります。

被相続人が生命保険料を負担すると、前述の通り

5百万円×法定相続人の数

以上の生命保険金には相続税がかかります。

これ以上の生命保険金をかける場合は、相続人が保険料を負担することを検討してみても良いでしょう。

②小規模宅地の特例の活用

被相続人が居住していた土地については、一定条件の方が相続すれば、相続税評価額を80%減額できます。土地の面積の上限は330㎡です。

一定条件とは、次のとおりです。これに当てはまるように、例えば、別居していたお子さんが同居されるといったことも一つの対策になりうるでしょう。

配偶者:無条件で80%減額

被相続人と同居の子:相続申告期限まで当該土地を所有・居住し続ければ80%減額

被相続人と同居していない子:相続申告期限までに当該土地を所有しており、かつ、当該子またはその配偶者が所有する家に居住していないこと

③配偶者について特例の活用

相続前というよりも遺産分割協議における対策ですが、配偶者の手厚い特例は、十分に活用しましょう。

前述の通り、配偶者は法定相続分または1億6,000万円のいずれか高い方までは相続税がかからない、という特例があります。

なお、配偶者が相続開始時に被相続人所有の建物に居住している場合には、配偶者居住権・配偶者短期居住権といった特例もあります

配偶者居住権は配偶者の生活基盤を保障するための特別な制度です。

なお、配偶者居住権について、うまく活用すれば相続税の節税になるという見解も見受けられます。但し、これは、専門家による慎重な検討が必要です。

相続税節税策というよりは配偶者保護のための制度として利用するべきものでしょう。

(参考)国税庁

「No.4666 配偶者居住権等の評価」

「配偶者居住権等の評価に関する質疑応答事例」について(情報)

配偶者が相続人にいる場合は、遺産分割協議において十分に考慮し、全体の相続税納付額を減らすように検討してみましょう。

④相続人としての最大の対処法は被相続人との親身な打合せ

しかし、相続人としての最大の対処法は、被相続人と相続人が相続対策についてしっかりと協議して対策をとることです。

被相続人は、自分の相続のことはまだ先と考えがちです。相続人間でも意見の食い違いもあるでしょう。そのまま検討を先送りするのではなく、実際に相続税計算のシミュレーションをして、どのような対策をとるべきか検討することです。

その際には、専門家のアドバイスをぜひ受けてください。上記の様々な対策も、専門的な判断が必要です。

4、相続税を払えない!相続後の対処法

相続後に、どうしても相続税が払えないと判明した場合の対策は次の通りです。

(1)相続財産の中に相続税を払うだけの現預金がない

対策は概ね次の4つです。

①相続税の延納

相続税を一括で払えないときに、最大約20年間の分割払いが認められています。

要件は次の通りです。

- 相続税額が10万円以上であること

- 現金での納付が難しいこと

- 税務署に必要な申請書を提出すること

- 延納税額に相当する担保を提供すること

(担保は通常は土地などの売却価値がある不動産などです。)

(参考)国税庁No.4211 相続税の延納

②相続税の物納

延納でも相続税を支払えないような場合には、物納が認められることがあります。

詳しい要件については、国税庁の解説を参照してください。

③相続財産の売却

相続財産を売却して、相続税の納付資金を作ることも一つの方法です。相続不動産を売却することが通例でしょう。

このためには遺産分割協議が整っており、相続登記が完了している必要があります。

④金融機関からの借り入れによる納付

金融機関などから相続税納付資金を借り入れて納付する方法です。

これも当該相続不動産を担保にする場合などは、相続登記を完了している必要があります。

(2)遺産分割協議がまとまらない

相続財産の中に相続税が支払えるだけの現預金があっても、遺産分割協議がまとまらないと被相続人の預金口座などから現金を引き出すことができません。

この場合の対応の仕方は次の通りです。

①相続人間で話し合って納税資金分だけ一部遺産分割協議を行う

ともかく、必要な資金だけ引き出せるような一部遺産分割協議を先行させてしまうことです。

②自分の法定相続分の預金だけ払い戻す

これも金融機関との交渉次第で認めてもらえる可能性はあります。

また、2019年7月施行の民法相続編改正により、一定範囲の払い戻しは、認められることになりました。

各相続人の相続分の1/3の範囲内で、かつ1金融機関あたり最大150万円までは家庭裁判所の判断を経ないで払い戻しが認められます(民法第909条の2)。

これを超える場合も、家庭裁判所の判断を経て、仮払いが認められる方法もあります。

相続人の一部だけが遺産分割協議に反対しているというような場合、他の相続人が共同で払い戻しをして、相続税納付の一部または全部に当てる、ということも考えられるでしょう。

それで足りなければ、相続人が自己資金でとりあえず不足分を払っておくことも検討すべきでしょう。

(3)相続放棄も最終の選択肢

どうしても相続税が払えない、という場合には相続放棄というのも最終の選択肢として考えられます。ただし、相続放棄の期限は、自分にとって相続が開始した事を知ったときから3ヶ月以内です。速やかな意思決定が必要です。

5、相続税を支払わないでいたらどうなる?

相続税の申告期限までに申告しても、税金を期限までに納めなかったときは利息にあたる延滞税がかかる場合があります。

相続税が払えなければ、延滞税がかかるだけでなく、最終的には国家に財産を差押えられ没収されてしまいます。

そのようなことにならないよう、早めの対策を取っていきましょう。

6、相続の前でも後でも!相続税のご相談はベリーベスト法律事務所へ!

相続税については、税理士が専門家です。しかし、相続に関わる問題は、上記に述べた通り、相続人の確定、相続財産の調査確定、遺産分割協議、相続放棄といった相続法全体にわたる法律知識を前提に検討していく必要があります。2019年1月からは相続法の改正が順次施行されており、これらの適切な対応も必要です。

そのためには税理士、弁護士がともに在籍する法律事務所への相談がお勧めです。

ベリーベスト法律事務所では、さらに、相続登記の専門家である司法書士など専門士業者も在籍しています。

お困りのこと、疑問なことは、ぜひ一度ベリーベスト法律事務所にご相談ください。

まとめ

相続税対策は、事前準備・事後の対応を含めて専門的な知識とノウハウの有無により、大きな差がついてしまいます。対応に手間取っているうちに申告納付の期限が迫ってしまうと、手の打ちようがなくなります。

ここでお示ししたのは、相続税が払えない懸念がある場合の、問題の見極め方と基本的な対処の仕方です。実際には、他にも様々なテクニックがあります。

これから相続を迎えると懸念している皆様も、相続が開始して困惑している皆様も、ご自分で悩み込むのではなく、ぜひ早め早めに専門の法律事務所にご相談ください。

私たちは、皆様のために最善の対策をご提供します。