「親が亡くなり相続することになったけど、相続税が非課税だといいな」

「相続税を試算したところ、意外に高額で驚いた!非課税にする方法はないの?」

遺産を相続したら、相続税の問題を避けて通ることはできません。

相続税率は決して低くありませんので、意外に高額の相続税を支払わなければならないケースもあるのは事実です。

しかし、その一方で相続税にはさまざまな非課税制度も用意されています。

非課税制度の内容を知り、活用することで相続税を無税にできる場合もありますし、無税とまではいかなくても税額を下げることができる可能性は十分にあります。

そんな制度があるのなら、ぜひとも活用して相続税の負担を回避したいところでしょう。

そこで今回は、

- なぜ相続税に非課税制度があるの?

- 相続税が非課税となる財産とは?

- 相続人の立場によって相続税が非課税となる制度とは?

などについて、べリーベスト税理士事務所の税理士監修の元に解説していきます。

その他にも、非課税制度を活用した相続税の計算シミュレーションもご紹介しますので、ぜひ参考になさってください。

この記事が、相続税の負担が気になる方や、相続税を抑えたい方の手助けとなれば幸いです。

相続税の計算について知りたい方は以下の記事をご覧ください。

目次

1、相続税において「非課税」となるものは?

人が他界すると、その人が保有していた全財産が「遺産」となります。

遺産は、相続人らにより相続されますが、この遺産をもらい受ける側には、「相続税」が課されます。

ただ、その遺産額すべてに対し、相続税が課されるわけではありません。

なぜなら、遺産は相続人にとって不可欠な生活の糧となっている場合もあるため、一定の範囲内で相続人を守る必要があるからです。

そもそも相続税は、お金持ちの家庭に生まれた人が多額の遺産を取得する際に一定の税金を払うことで富を再分配し、社会の資産格差を調整するという重要な役割を果たしています。

そうはいっても、遺産は被相続人が配偶者や子どもの将来のために苦労して築いていることが多いですし、配偶者や子どもも大切な遺産を受け継ぐために被相続人を支えてきたという家庭が多いものです。

このような被相続人と相続人の苦労を無視してよいはずはありませんし、生活の糧は保障する必要があります。

そのため、相続税にはさまざまな非課税制度が設けられているのです。

そのひとつとして、相続税を計算する際には、遺産から一定額を非課税として控除した(差し引いた)上で、残りの遺産に対してのみ相続税がかかる仕組みになっています。

また、財産の性質上、課税になじまないものや、相続人の生活の糧として残しておく必要性が高い財産については非課税とされています。

さらに、相続人の「立場」によって、相続財産の額から、または相続税額から一定額を控除できる仕組みもあり、これも「非課税」として覚えておかなければなりません。

以下で、それぞれの非課税制度について詳しく解説していきます。

2、相続税が非課税となる財産とは

まず、相続税が非課税となる「財産」にどのようなものがあるのかをみていきましょう。

(1)基礎控除

基礎控除とは、どのようなケースでも相続税を計算する際に遺産から差し引かれる一定の金額のことです。

基礎控除額は、次の計算式によって求めます。

3,000万円+600万円×法定相続人の数

法定相続人とは、民法で相続人となると定められた身分関係にある人のことです。

遺産総額が基礎控除額を上回らない限り、相続税は非課税となります。

例えば、父が亡くなり母と子ども2人が相続する場合、法定相続人は3人ですので、基礎控除額は4,800万円となります。

したがって、遺産総額が4,800万円以下であれば相続税はかかりません。

基礎控除額を上げる方法として「養子縁組」があります。

養子も実子と同じく法定相続人となりますので、被相続人が生前に誰かと養子縁組をしておくことで法定相続人の数を増やし、基礎控除額を上げることができるのです。

上記のケースでは、父が生前に誰か1人と養子縁組をしておけば、法定相続人は4人となり、基礎控除額は600万円増えて5,400万円となります。

ただし、養子縁組による基礎控除の増額を無制限に認めると相続税を払う人がいなくなりますので、基礎控除の対象となる養子の人数は制限されています。

被相続人に実子がいる場合は1人のみ、実子がいない場合は2人までの養子が基礎控除の対象となります。

関連記事

相続税の基礎控除とは?相続税で損しないための4つのこと

(2)債務相当額

被相続人に借金やローン、家賃や公共料金その他の未払金といった債務がある場合は、その債務相当額をプラスの遺産から差し引くことができます。

相続では、現預金や不動産、有価証券などといったプラスの遺産だけでなく、借金などマイナスの遺産も相続人に引き継がれます。

この場合、相続人が相続によって利益を得るのは、プラスの遺産からマイナスの遺産を差し引いた部分だけです。

そのため、相続税を計算する際も、プラスの遺産からマイナスの遺産を差し引いた部分のみが課税対象となるのです。

例えば、被相続人のプラスの遺産から基礎控除額を差し引いた後の価額が1,000万円だとして、被相続人に300万円の借金があった場合、相続税の課税対象となる遺産の価額は700万円(1,000万円-300万円)となります。

(3)非課税財産

以上の2つは、財産の種類や性質にかかわらず遺産総額から差し引くことができるものです。

さらに、財産の性質上、課税になじまないものや、相続人の生活の糧として残しておく必要性が高いものについては、個別の財産ごとに非課税枠が定められています。

以下で、非課税財産について順にご説明します。

①香典等

お葬式でいただいたお金は基本的に非課税です。香典代やお花代などが非課税となります。

なぜなら、これらのお金をもらうのは被相続人ではなく遺族(相続人)ですので、そもそも遺産に該当しないからです。

ただし、社会通念上相当と認められる程度を越える高額な香典等を受け取った場合には、贈与税や所得税がかかる可能性があるので注意しましょう。

②墓所等

墓地、墓石、仏壇、仏具などの祭祀財産も非課税とされています。

これらの財産は、先祖を供養するために代々受け継がれるものであり、相続人が取得したからといって経済的利益を受けるものではないと考えられるからです。

ですので、純金製の仏像などのように、売却して利益が得られるようなものについては、相続税が課される可能性があることに注意が必要です。

③公益事業用の財産

被相続人がお寺や学術研究、慈善事業、公的事業などを営んでいた場合、相続人がその事業を引き継ぐ時は、これらの公益事業用財産も非課税になります。

相続した財産を公益目的に用いている限り、相続人の経済的利益にならないからです。

そのため、相続人が事業に関して特別な利益を受け取っているような場合は、全部または一部において非課税にならない場合もあります。

④心身障害者扶養共済制度

心身障害者扶養共済制度とは、心身に障害のある人を扶養している人(保護者)が毎月一定の掛け金を納めていた場合に、保護者が亡くなると心身に障害のある人が終身一定の年金を受給できるという制度のことです。

心身障害者を保護するための制度ですので、相続によってこの受給権を取得した場合も非課税となります。ただし、

脱退一時金を除きます。

⑤生命保険金

生命保険も残された遺族の生活を保障するための制度ですので、一定の非課税枠があります。

非課税枠は相続人の人数によって異なっており、「500万円×法定相続人の数」とされています。

これを超えた場合は相続税の課税対象になりますのでご注意ください。

⑥死亡退職金

被相続人が亡くなったときに本人の勤務先から支給される「死亡退職金」も、遺族の生活を保障するためのお金といえますので、一定の非課税枠があります。

死亡退職金の非課税枠は、生命保険と同じです。

ただ、死亡退職金は一括でもらうものだけではなく、年金のように継続的にもらうケースもあります。

その場合は、総額を計算した上で、「500万円×法定相続人の数」を超える部分が課税対象になります。

⑦国等に対する寄付財産

相続した財産を国や地方公共団体等に寄付した場合は、経済的利益を国等に差し出しているわけですので、非課税になります。

非課税措置を受けるためには、相続税の申告期限までに寄付することが必要なので、ご注意ください。

(4)小規模宅地

ここまでは非課税枠や非課税財産をご紹介してきましたが、もうひとつ、土地の評価額を大幅に軽減できる「小規模宅地等の特例」という制度があります。

土地は高価な財産ですので、遺産の中に土地があれば相続税がかかる可能性が高まりますが、一定の要件を満たす場合にはこの特例を使うことで相続税が非課税となるケースも多くあります。

そのため、小規模宅地等の特例も相続税の非課税制度のひとつということができます。

ここでは、この特例について基本的なことを解説します。

①小規模宅地等の特例とは

小規模宅地等の特例とは、相続した土地のうち、小規模な宅地については一定の要件のもとに評価額を最大80%減額できるという、相続税における特例のことです。

被相続人が住んでいた土地だけでなく、事業に使っていた土地や賃貸していた土地についても、一定の要件を満たす人が相続したときには一定の割合で評価額を減額できます。

以下で、この特例の適用要件や適用する場合の手続きを簡単にみていきましょう。

②相続する人の条件

相続する人の条件については、誰が相続するのか、住宅用なのか、事業用なのかによって、適用できるかどうかが変わってきます。

| 宅地の種類 | 取得者 | 要件 |

| 被相続人の居住用 | ①配偶者 | なし |

| ②親族 | 居住、所有 | |

| ③家なし親族 | 居住、所有など | |

| 被相続人が仕送りをしていた 親族の住む家 | ①配偶者 | なし |

| ②親族 | 居住、所有 | |

| 被相続人の事業用 | ②親族 | 事業継続、所有 |

| 被相続人が仕送りをしていた 親族の事業用 | ②親族 | 事業継続、所有 |

- 配偶者

特に条件もなく適用されます。

居住用でも事業用でも要件はありません。

- 親族が引き継ぐ

相続が行われてから申告期限(10ヶ月間)まで、その住宅に住んでいた、または事業を継続していたこと親族に適用されます。一定の場合には単身赴任でもOKです。

また、その土地を相続によって所有していることが条件とされています。

居住用の場合、亡くなった人が住んでいた土地については同じ条件で大丈夫ですが、亡くなった人が住んでいるのではなく、別の親族が住んでいる場合は条件がプラスされます。

仕送りや療養費などをもらって生計を立てている場合にこの特例をつかうことができます。

- 同居していない親族が引き継ぐ

親族が引き継ぐときと同じ条件に加えて、次の条件がクリアできたときに使えます。

- 亡くなった人に配偶者や同居していた相続人がいない

- 相続が起きる3年以内に自分や配偶者、3親等以内の親族などが所有する家屋に住んだことがない

- 相続が起きたときに住んでいる家屋を過去に所有したことがない

「賃貸で住んでいる人が帰ってくる家」ということで認められている条件です。

③土地の条件

土地の広さにも条件があります。

この特例も、あくまでも相続人の生活の糧となる土地を守るためのものですので、小規模な土地に限って適用されるのです。

具体的な条件は、次の表で確認してください。

| 限度面積 | 減額% | |

| 居住用 | 330㎡ | 80% |

| 事業用 | 400㎡ | 80% |

| 貸付事業用 | 200㎡ | 50% |

貸付事業用というのは、駐車場やアパートの敷地のことです。

上記の限度面積を超える土地についても、限度面積までは用途に応じた減額割合を適用して土地を評価することができます。

④小規模宅地の特例の手続方法

こちらの特例をつかう場合は、相続税の申告手続きが必要になります。

申告の際に必要な書類は、下記の4つです。

- 小規模宅地等についての課税価格の計算明細書

- 遺言書(写し)または遺産分割協議書(写し)

- 住民票の写し

- 相続人全員の印鑑証明書

3、「立場」における相続税の非課税

次に、相続人の「立場」によって相続財産の額から、または相続税額から一定額を控除できる非課税制度をご紹介します。

(1)配偶者控除特例

被相続人の配偶者には、非常に大きな控除枠が認められています。

これは、夫婦は年齢が近いことが多く、相次いで亡くなると同じ財産に2回税金がかかってしまうおそれがあるため、これを避けるために認められた特例です。

配偶者控除特例による控除枠は、は次のうちどちらか大きい方までです。

- 1億6,000万円まで

- 配偶者の法定相続分まで

配偶者控除特例をフルに活用すれば、全相続人にかかる相続税全体の金額が抑えられるメリットがあります。

しかし、相続した配偶者も時を経ずして亡くなってしまうと、その際に子どもにかかる相続税の負担がかえって重くなってしまうこともあるので、注意が必要です。

(2)未成年者控除

相続人が未成年者(20歳未満)の場合は、「10万円×(20-年齢)」を税額から控除できます。

例えば、相続人が15歳なら「10万円×(20-15)=50万円」となり、税額から50万円が控除できます。

なお、この控除を適用するには、未成年者である相続人が日本に住んでいることが条件とされています。

(3)一般障害者の相続税控除

相続人が障害者の場合も、税額控除の適用を受けることができます。

税額控除の対象となる障害者は「一般障害者」と「特別障害者」に分けられており、一般障害者とは、次のいずれかの条件に該当する人のことをいいます。

- 身体障害者手帳上の障害等級が3級~6級

- 精神障害者保健福祉手帳上の障害等級が二級又は三級

控除できる金額は、「10万円×(70-年齢)」 です。

(4)特別障害者の相続税控除

特別障害者とは、次のいずれかの条件に該当する人のことをいいます。

- 身体障害者手帳上の障害等級が1級か2級

- 精神障害者保健福祉手帳上の障害等級が一級

控除できる金額は、「20万円×(70-年齢)」です。

(5)生前に贈与を受け贈与税を支払った人

相続開始前3年以内の贈与財産も相続税の対象となりますので、すでに贈与税を払っている場合には相続税額から贈与税分を差し引くことができます。

贈与税を差し引くパターンには、次の2種類があります。

①暦年課税にかかる贈与

暦年課税とは、毎年1月~12月までの間に受けた贈与に対して贈与税が課されることをいいます。

贈与税は1年ごとに課せられ、その年の1月~12月までの間に受けた贈与額から基礎控除額110万円を差し引いた金額に対して課税されます。

暦年課税にかかる贈与のうち、相続の対象になっているものについて支払った贈与税の部分が、相続税からの控除の対象となります。

計算方法は、

「贈与を受けた年分の贈与税額×(相続税の課税価格に加えた贈与財産の価格÷贈与を受けた年分の贈与財産の合計額)」

になります。

例えば、3年間で贈与税を合計50万円支払っていて、父から300万と母から200万の贈与を受けていた場合に、父がなくなった時の控除額は、

50万×(300万÷500万)=30万

で、30万円になります。

②相続時精算課税に係る贈与税額控除

相続時精算課税制度とは、生前贈与を受ける際に2,500万円までを上限として贈与税を支払わず、贈与者が亡くなったときに相続税として精算できる制度のことです。

この制度を利用した場合も、2,500万円を超えて贈与を受けた部分に対しては、贈与税が課せられます。

そのときに支払った贈与税分は、相続税額から控除されます。

(6)相次相続控除

相次相続控除とは、10年以内に相次いで相続が発生した場合に相続税の負担を軽減する特例のことです。

短期間のうちに相続が続けて発生すると、同じ財産に相続税が2回課税されてしまいかねないので、これを避けるために、前回の相続で支払った相続税のうちの一部を今回の相続税から控除することが認められています。

相次相続控除の適用を受けられるのは、次の条件のすべてに当てはまる場合です。

- 今回の被相続人の相続人であること

- 前回の相続から10年以内に今回の相続が発生したこと

- 前回の相続において、今回の相続人に相続税が課税されていること

控除額の計算式は、以下のとおりです。

A×C/B-A×D/C×(10-E)/10

※「C/B-A」が100/100を超える場合は、100/100とします。

A:今回の被相続人が前回の相続において課せられた相続税額

B:今回の被相続人が前回の相続で取得した純資産価額

C:今回の相続の対象となった財産の総額(純資産価額)

D:今回、控除を受ける相続人が取得した純資産価額

E:前回の相続から今回の相続までの期間(1年未満は切り捨て)

いっけん複雑な計算式ですが、簡単にいうと、今回の被相続人が前回の相続の際に支払った相続税額を、経過年数に応じて1年あたり10%ずつ減らしていくということです。

ここで、以上の控除制度を一覧表にまとめておきますので、参考になさってください。

控除制度 | 控除額 |

配偶者控除特例

| 「1億6,000万円まで」または「配偶者の法定相続分まで」のどちらか大きい方まで |

未成年者控除 | 10万円×(20-年齢) |

一般障害者の相続税控除 | 10万円×(70-年齢) |

特別障害者の相続税控除 | 20万円×(70-年齢) |

暦年課税にかかる贈与税額控除

| 贈与税額×(贈与合計額÷相続税に加算されたもの) |

相続時精算課税にかかる贈与税額控除

| 贈与時に2,500万円を超えた部分の贈与税額 |

相次相続控除

| 今回の被相続人が前回の相続の際に支払った相続税額を1年につき10%ずつ減額 |

4、非課税を考慮した相続税の計算シミュレーション

それでは、非課税制度を活用すると相続税の計算がどのようになるのか、例を挙げてシミュレーションしてみましょう。

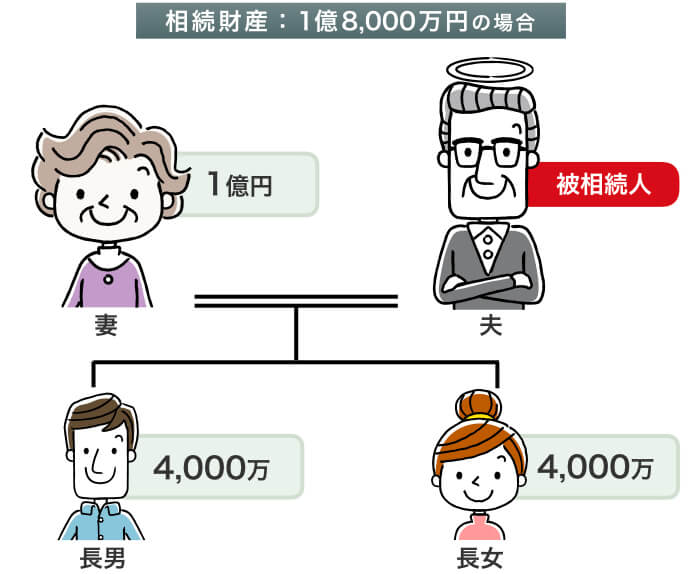

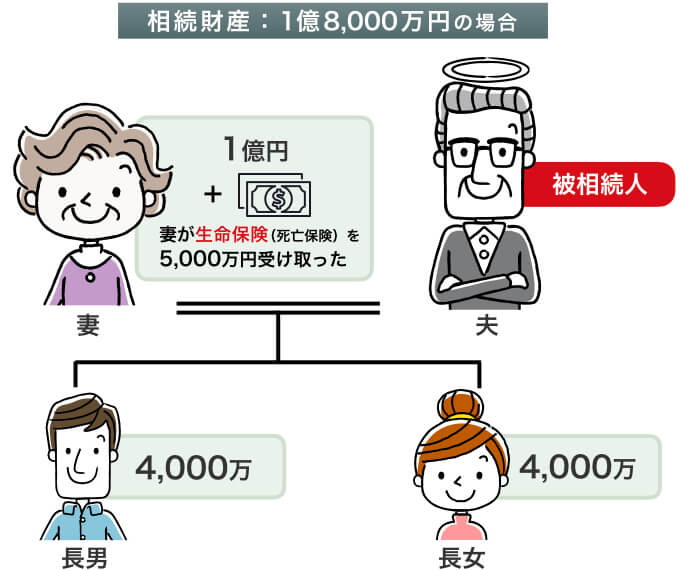

【例】

夫が亡くなり、妻と成人の子ども2人が相続しました。

相続財産は1億8,000万円あります。

相続人の協議により、

- 妻の相続分 : 1億円

- 子どもの相続分 : それぞれ4,000万円

としました。

なお、夫は妻を受取人とする生命保険に入っており、妻は5,000万円の保険金を受け取りました。

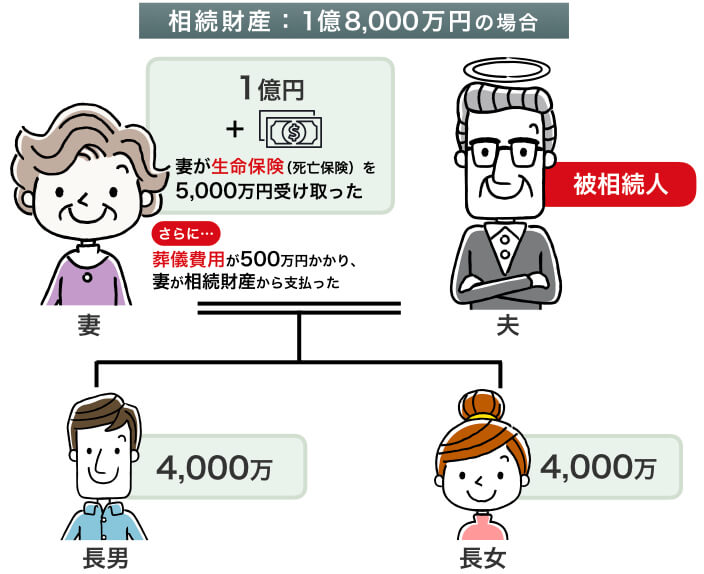

葬儀費用は500万円かかり、相続財産の中から支払いました。

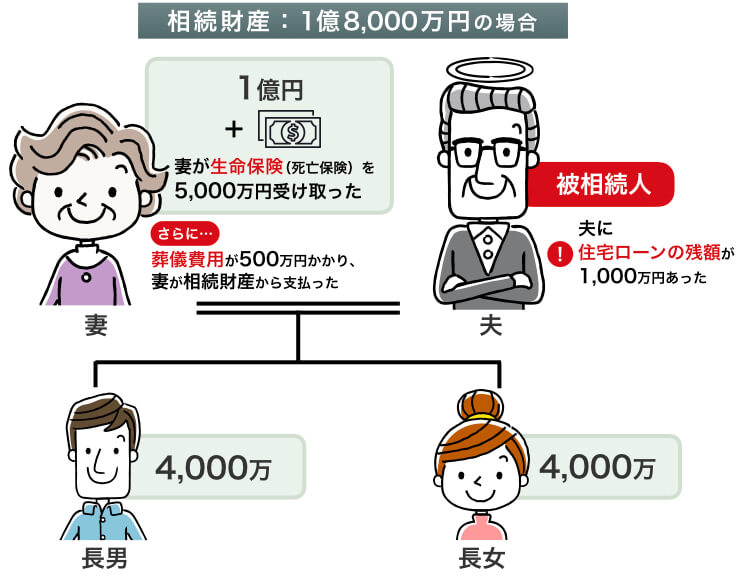

夫には、負債として住宅ローン残高1,000万円がありました。

このケースで、相続税を計算していきましょう。

(1)課税対象財産の計算

生命保険金には「500万円 × 法定相続人数」の非課税枠がありますので、本ケースでは「500万円×3人=1,500万円」が非課税となります。

そのため、妻が受け取った5,000万円から1,500万円を引いた3,500万円が課税対象となります。

また、葬儀費用500万円と住宅ローン残高1,000万円は遺産から差し引けますが、本ケースでは妻が受け取った相続財産の中から負担したとしましょう。

そうすると、課税対象財産は以下のようになります。

- 妻の取得分:1億2,000万円

(1億円+3,500万円-500万円-1,000万円=1億2,000万円)

- 子どもの取得分:8,000万円(1人あたり4,000万円)

- 合計:2億円

そして、2億円から基礎控除額を差し引きます。

基礎控除額は「3,000万円+600万円×法定相続人の数」であり、本ケースでは法定相続人が3人ですので、

3,000万円 + 3 × 600万円 = 4,800万円

が控除されます。

よって、 2億円 - 4,800万円 = 1億5,200万円 が、妻、子ども2名の課税対象の相続財産の合計となります。

(2)仮の相続税の総額を計算

次に、上記の課税遺産総額を法定相続分どおりに相続したと仮定して、仮の相続税の総額を計算します。

法定相続分は、妻は1/2、子どもは1/2×人数按分ですので、本ケースでは、妻が1/2、子供が1/4ずつ相続することになります。

妻 1億5,200万円 × 1/2 = 7,600万円

子ども(1人あたり) 1億5,200万円 × 1/4 = 3,800万円 です。

これを元に、仮の相続税額を計算します。

ここで、次のような「速算控除額」の表があります。

- 計算方法 : 相続税額=(A)×(B)-(C)

| 各法定相続人の取得金額(A) | 相続税率(B) | 速算控除額(C) |

| 1,000万円以下 | 10% | 0万円 |

| 3,000万円以下 | 15% | 50万円 |

| 5,000万円以下 | 20% | 200万円 |

| 10,000万円以下 | 30% | 700万円 |

| 20,000円以下 | 40% | 1,700万円 |

| 30,000万円以下 | 45% | 2,700万円 |

| 60,000万円以下 | 50% | 4,200万円 |

| 60,000万円超 | 55% | 7,200万円 |

速算控除額は各相続人の相続額によって上記表の通りに定められています。

上記の計算方法((A)×(B))に従うと、妻は5,000万円超1億円以下ですから相続税率は30%で

妻 7,600万円 × 0.3 = 2,280万円

子どもは3,000万円超5,000万円以下ですから相続税率は20%で

子ども(1人あたり) 3,800万円 × 0.2 = 760万円 です。

速算控除額の表から、相続額が5,000万円超1億円以下の場合は控除額は700万円、3,000万円超5,000万円以下の場合は200万円ですので、これらを差し引きます((A)×(B)-(C))。

妻 2,280万円 – 700万円 = 1,580万円

子ども(1人あたり) 760万円 – 200万円 = 560万円

これが、各相続人の仮の相続税額です。

ここで、仮の全相続税額を計算します。

1,580万円 + 560万円×2人 = 2,700万円 です。

(3)各相続人の納税額を計算

仮に求めた相続税の総額を、各相続人に配分します。

ここでは、実際の相続分の割合に従って配分していきます。

基礎控除前の課税対象相続財産の合計(課税価格の合計額)は2億円でした。

妻は1億2,000万円、子供はそれぞれ4,000万円ずつでしたので、相続税の負担は以下の通りです。

妻 2,700万円 × 1億2,000万円/2億円 =1,620万円

子ども(1人あたり) 2,700万円 × 4,000万円/2億円 = 540万円

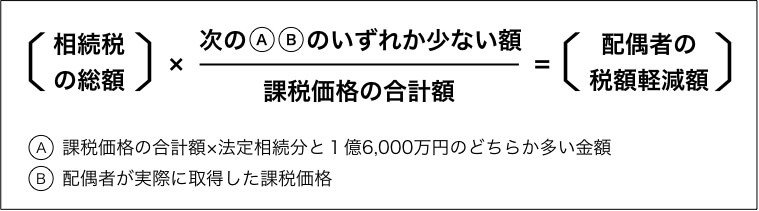

(4) 配偶者の税額軽減(相続税における配偶者控除)

妻については、配偶者の税額軽減があります。

したがって、妻の相続財産の課税対象額が1億6,000万円より低ければ、妻には相続税はかからないことになります。

配偶者の税額軽減の計算式は以下のとおりです。

課税価格の合計額は、2億円でした。

そのため、Aは、2億円×1/2=1億円と1億6,000万円を比べ、1億6,000万円の方が多いことがわかります。

Bは妻が実際に取得した課税価格で、1億2,000万円です。

よって、AとBでは、Bの方が少ない額となります。

相続税総額は2,700万円でしたので、 2,700万円 × 1億2,000万円/2億円 = 1,620万円

これが配偶者の相続税額から軽減する額(税額軽減額)です。

妻の負担する相続税は 1,620万円でしたので、1,620万円 - 1,620万円 = 0円

結局、各相続人が負担する納税額は、

- 妻:0円

- 子ども:それぞれ540万円ずつ

ということになります。

最終的に非課税とまではなりませんでしたが、非課税制度を利用することによって全体的な納税額を軽減できることがお分かりいただけたでしょうか。

5、相続税の非課税について詳しくは税理士へ相談!

この記事では、相続税の非課税についてひと通り解説しましたが、多種多様な非課税制度がある上に、それぞれに細かな要件が定められているため、難しく感じられたかもしれませんね。

実際に相続税の非課税制度を利用される際は、具体的な事情に応じて使える制度を選択した上で、正確な計算を行う必要があります。

分かりにくいことや不安なことがある場合、詳しいことは気軽に税理士に相談することをおすすめします。

専門家の力を借りることで、相続税の負担を適切に抑えることが可能になるはずです。

ベリーベストでも専門の税理士が対応しますので、お気軽にご相談ください。

当事務所には税理士の他にも弁護士、司法書士その他の専門家が所属していますので、遺産相続についてどのようなご相談にもワンストップでの対応が可能です。

例えば、相続税の計算の前に遺産分割でもめている場合には、弁護士が解決をサポートします。

遺産の不動産について名義変更が必要であれば、司法書士が登記手続きを代行します。

相続税の非課税だけでなく、相続に関して少しでも不安なことがあれば、ぜひ無料相談をご利用ください。

まとめ

故人が残してくれた大切な遺産を引き継ぐ際は、相続税の負担を可能な限り抑えたいところです。

できることなら、非課税にしたいと思われることでしょう。

この記事でご紹介した各制度を利用して、非課税にできる部分は非課税にしていきましょう。

分からないことがあれば、いつでも当事務所までご相談ください。