- 老後に破産状態になってしまう人と、お金に困らず悠々自適に暮らしている人の違いって?

- 将来的に老後破産になってしまわないために、今からやっておくべき対策は?

老後破産とは、老後の生活費をまかなうことができず、破産状態になってしまうケースのことをいいます。現代人の寿命が長くなったことの裏返しとして、老後破産の問題が大きな社会問題となっているのです。

定年退職後は、誰しも新たな人生を見つけて豊かに暮らしたいところですよね。そのためには、できるだけ早いタイミングで対策を考えておくことが大切です。

そこで今回は、

- 老後破産に陥ってしまう人の割合と、その主な原因

- 老後破産を防ぐために今から始めておくべき対策

- 万が一、老後破産になりそうなときに相談できる窓口

といった内容について解説します。

この記事が、老後の生活について不安を抱えている方の参考になれば幸いです。

借金苦に関しては以下の関連記事をご覧ください。

1、老後破産に陥る割合

2022年のデータによると、日本で65歳以上の高齢者は3,627万人います。

出典:統計局ホームページ/令和4年/統計トピックスNo.132 統計からみた我が国の高齢者-「敬老の日」にちなんで-/1.高齢者の人口

そのうち、老後破産に陥る可能性のある人数は200万人いるとされています。

65歳以上の高齢者のうち、老後一人で生活している「独居老人」の数は600万人です。そして、独居老人となっている人のうち300万人は低収入で貧困状態とされています。

こうした統計データをまとめると、以下の2つのことがわかります。

- 日本の65歳以上高齢者のうち、実に18人に1人が老後破産の状態となっています(3,600万人のうち200万人)

- 老後一人で生活している「独居老人」のうち、3人に1人が実質的な老後破産の状態です(独居老人600万人のうち200万人)

このようにみると、老後破産は多くの人にとって身近な問題といえますから、これから高齢者の仲間入りをしていく人たちは、何らかの対策を講じることが必要といえるでしょう。

2、老後破産に陥る原因

上では、65歳以上の高齢者のうち、16人に1人が老後破産の状態に陥る危険があるということを解説いたしました。それでは、どうして老後破産に陥ってしまうのか?についての現認について考えてみましょう。

考えられる主な原因としては、次のようなことがあげられます。

- 子供に教育費をかけすぎてしまった

- 住宅ローンが残っている

- お金の問題を相談できる人がいない

- 定年退職後に生活レベルを下げられなかった

- 退職金が減少している

- 医療の発達により寿命が伸びている

- 熟年離婚をした

- 想定外の出費が出た

あなたの状況にも当てはまる項目がないでしょうか?

それぞれの項目について、順番に見ていきましょう。

(1)子供に教育費をかけすぎてしまった

子供や孫の教育費を負担しすぎてしまうと、あなた自身の老後資金にしわよせが来る可能性があります。

文部科学省の統計データによると、子供を幼稚園3歳から高校3年生まで私立に通わせた場合の教育費合計は、約1,840万円です。公立に通わせた場合でも、約570万円の教育費が必要となります。

(参考:令和3年度子供の学習費調査の結果について|文部科学省)

塾に通わせて大学にも進学させると、上記に加えて最低500万円はプラスで必要となるでしょう。

そうなると、子供1人で約1,000万円の教育費が必要となります。

(2)住宅ローンが残っている

定年退職までに住宅ローンの返済が完了できないことも、老後破産の原因となりえます。

定年後は年金収入によって生活費をまかなう必要がありますが、通常の支出に加えて、医療費や介護費用がプラスされることに注意が必要です。

健康状態に不安がある場合、収入を増やすために再雇用などの選択肢をとることも難しいケースが多いでしょう。

持ち家は生活の基盤ですから、簡単に賃貸アパートに引っ越すというのも難しいことも理解しておく必要があります。

収入が減ったうえに支出が増え、さらに住宅ローンが残っている…となると、少しずつ貯蓄を取り崩さざるを得ません。

定年退職のタイミングで住宅ローンを完済できないという人は、老後破産の危険が大きいことを理解しておく必要があります。

(3)お金の問題を相談できる人がいない

若い人に比べて、「お金の問題を、家族や専門家に相談する」ということに、恥ずかしさを感じる人は少なくないでしょう。

例えば、生活保護を受給できるケースでもなかなか相談にいけないというケースは少なくありません。

老後に一人で生活しているいわゆる独居老人の状態の方に、老後破産に陥る人が多いのにはこうした背景があることが予想されます。

(4)定年退職後に生活レベルを下げられなかった

サラリーマンとして現役生活を過ごしてきた人にとって、定年退職後は収入が減少するのが一般的です。

しかし、収入の減少に合わせて生活レベルを落とす、というのは今も昔も年齢によらずなかなか難しいことです。

収入の減少にも関わらず、支出は定年退職前と同じだと、当然ながら貯金は徐々に減ってしまいます。

(5)退職金が減少している

近年において、企業が退職者に対して支払う退職金が減少しているのも、老後破産の原因の1つです。

日本経済団体連合会の調べによると、2016年と2012年では約60万円以上も退職金に違いがあることが分かっています。

【表:勤続年数35年の総合職】

| 調査した年 | 大学卒 ※( )は支給月数 | 高校卒 |

2021年 | 2、085万8千円(36.1ヶ月分) | 1、707万8千円(34.1ヶ月分) |

2016年 | 2、156万7千円(36.2ヶ月分) | 1、714万6千円(34ヶ月分) |

| 2012年 | 2、281万1千円(39.3ヶ月分) | 1、777万1千円(38.5ヶ月分) |

2021年と 2012年の 退職金の差 | 195万3千円 | 69万3千円 |

【参考】

「2021年9月度 退職金・年金に関する実態調査結果」|日本経済団体連合会

「2016年9月度 退職金・年金に関する実態調査結果」|日本経済団体連合会

「2012年9月度 退職金・年金に関する実態調査結果」|日本経済団体連合会

退職金があるから老後の生活は不自由しないはず…と悠長にかまえていると、老後破産の原因となってしまいます。

現役時代や退職後の早い段階から、退職金だけをあてにしない老後資金対策を講じておくことが必要です。

(6)医療の発達により寿命が伸びている

医療の発達により寿命が伸びていることも、老後破産に陥ってしまう原因の一つです。

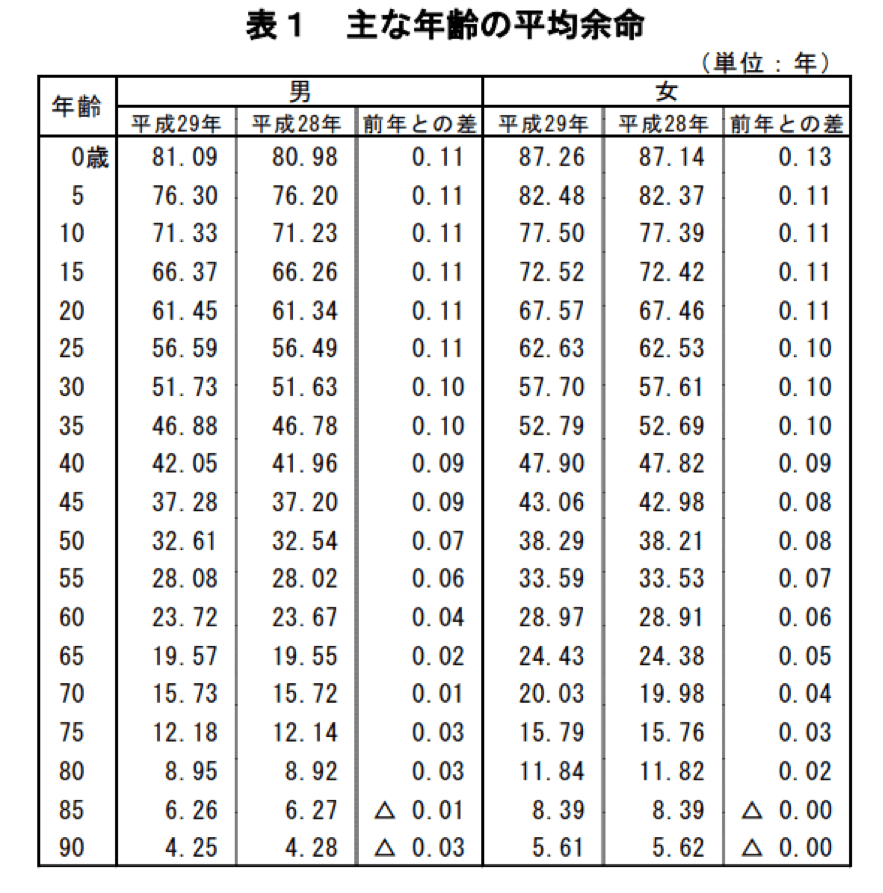

平成29年と平成28年の比較だけでも、約1ヶ月の寿命が伸びているのが厚生労働省の調査で分かっています。

(引用:主な年齢の平均余命|厚生労働省)

今後も医療が発達して、どんどん寿命が伸びていくでしょう。

定年退職後に多くの時間が残されていることは人生の希望ではありますが、その間の生活資金の確保は今すぐ対処しなくてはならない課題といえます。

(7)熟年離婚をした

熟年離婚も老後破産の原因になります。

離婚をした場合、自宅などの財産を夫婦で分割する必要があるためです。

住宅ローンを完済していないなら、マイホームは売却して財産を分けるか、どちらかが返済しながら居住し続けることになるでしょう。

家を出る側は新たに住居を見つけて、自力で生活費をまかなっていく必要があります。

(8)想定外の出費が出た

老後資金は十分に貯めている…と考えている人でも、想定外の出費により経済状態が危うくなるケースもあります。

本人の病気や介護費用はいうまでもありませんが、家族の病気や引きこもり、投資の失敗ということも考えられます。

自分のためにためていたはずの老後資金が、思わぬアクシデントによって目減りせざるを得ないケースは少なくありません。

3、老後破産を防ぐための対策

ここまで、老後破産になってしまう原因について主なものを紹介しました。

それでは、どうしたら老後破産を防げるのでしょうか。

具体的には次のような対策が有効です。

・定年退職しても働ける健康状態を保つ

・マイホームがあるならリバースモーゲージローンを活用する

・60歳までに3、000万円を貯蓄する

・シニア向け転職サイトで仕事を探してみる

それぞれの対策方法について、具体的に解説していきます。

(1)定年退職しても働ける健康状態を保つ

老後破産を防ぐためには、何よりも働ける健康状態を保つのが大切です。

定年退職しても、健康でさえあればアルバイトや条件はやや下がっても退職勤務先の再雇用などによって収入を得ることが可能です。

また、老後資金を目減りさせる原因のうち、最も大きなものとして医療費や介護費用があります。

健康でいることは、こうした支出を経ることにもつながります。

(2)マイホームがあるならリバースモーゲージローンを活用する

マイホームを所有しているなら、リバースモーゲージローンを使うことも検討してみましょう。

リバースモーゲージローンとは、マイホームを担保にしたローンのことをいいます。

マイホームの担保価値の範囲内であればカードローンと同じくATMからお金を引き出すことが可能となります。

住宅ローンと違うのは、あなたの存命中はローンの返済が必要ないことです。

ローンとして使ったお金は、あなたが亡くなった時に、ローンの貸し手(銀行)がマイホームを売却して返済をするという形になります。

子供や孫はすでに独立していて、住宅も遺産として残す必要がないというケースでは、リバースモーゲージローンによって老後の生活資金を確保するのも一つの選択肢といえるでしょう。

(3)60歳までに3、000万円を貯蓄する

老後破産を防ぐためには、60歳までに3、000万円を目安に貯金するといいでしょう。

ゆとりある老後生活を送るためには、1世帯で毎月34.9万円が必要とされています。多くの家庭は、20万2千円(厚生年金14万7千円+国民年金5万5千円)の年金を受給していますので、不足の約15万円は、貯蓄によって賄う必要があります。

60歳の時点で3、000万円の貯蓄があれば、年金で足りない部分の約15万円を補えるため20年ほどは生活が可能です。男性の場合の平均寿命はおよそ81歳ですから、60歳の時点で3、000万円の貯蓄があれば生活はしていけるというわけです。

サラリーマンとして現役世代を過ごした人は、企業の退職金でこの費用を賄うことになるでしょう。

もちろん、これは最低限の生活費にすぎませんから、医療費や介護費などを考慮して対策を講じておくことが必要です。

【参考】

平成28年度 生活保障に関する調査《速報板》|生命保険文化センター

(4)シニア向け転職サイトで仕事を探してみる

定年退職をした後も、仕事を継続できれば収入を得ることができます。年齢制限のない仕事を探すなら、シニア向けの転職サイトを活用してみるのがおすすめです。

ただし、シニア向け転職サイトはアルバイトが中心なため、現役に比べれば収入は少なくなってしまう可能性が高いでしょう。

4、生活が苦しい時に相談できる窓口|老後破産になる前に

定年退職を前に、すでに生活が苦しい時に相談に乗ってもらえる窓口をご紹介します。

(1)生活費を抑えたいなら『ファイナンシャルプランナー』

現状の生活費を少しでも節約したいなら、ファイナンシャルプランナーに相談をしましょう。

ファイナンシャルプランナーは、保険料や住宅ローンの見直しなど、節約できそうな支出をアドバイスしてくれるプロです。

現在の生活レベルを落とすことなく、老後に残すお金を増やすための具体的な方法を提案してくれますから、ぜひ相談してみてください。

(2)借金をしていて生活が苦しいなら『弁護士』

現在も借金があって返済が苦しい、借金が残っているのにもうすぐ定年退職を迎える予定で収入が激減する予定…という方は、「借金の整理」を弁護士に依頼することも一つの選択肢です。

収入の減少などによって借金の返済がどうしても難しい場合には、「債務整理」という方法によって、合法的に借金の支払い義務を免除してもらうことが可能です。

債務整理の具体的な方法としては、借金の債権者と交渉をして減額を認めてもらう任意整理の他に、裁判所に申立てをして借金減額をしてもらう個人再生・自己破産といった方法があります。

弁護士は借金の負担を減らすためのあなたに合った方法を提案してくれますから、相談してみることをおすすめします。

まとめ

今回は、老後破産の状態に陥ってしまう主な原因と、その対策について解説いたしました。

老後破産を防ぐためには、できれば定年退職前、あるいは定年退職後のできるだけ早いうちに対策を講じておくことが大切です。

ファイナンシャルプランナーや弁護士といったお金の専門家に相談することによって解決策が見つかることもありますから、ぜひ検討してみてください。