事業承継税制とは、事業承継にかかる贈与や相続にかかる税金を軽くする、という制度です。

日本の税金制度から、後継者が会社の株式を贈与や相続で引き継ぐと、基本的には多額の贈与税、相続税が発生してしまいます。昨今はこの納税という問題も影響して、スムーズな事業承継が進まないという中小企業も少なくありません。

経営者の高齢化により事業承継が必須であるものの、税制のために中小企業がことごとく廃業されることになれば、企業数の99%を占める中小企業の衰退により日本経済に多大な影響を与えることでしょう。

そこで、政府は、事業承継による税金の負担を軽くすることにより、事業承継のハードルを低くし、現在の中小企業が継続して事業運営をしていかれるようにしたというわけです。

本記事では、事業承継税制の内容をさらに詳しく説明すると共に、事業承継税制を適用する要件、適用の際の注意点など、知っておくべき基本知識を弁護士が解説します。

現在事業承継税制に興味、関心がある経営者などの方は、ぜひ本記事を参考にしてください。

目次

1、事業承継税制 (一般措置) とは

事業承継税制 (一般措置) とは、企業・個人事業の後継者が取得した資産について贈与税や相続税の納税を猶予する制度を指します。

会社の株式などを後継者に承継させると多額の相続税や贈与税が発生しますが、事業承継税制の制度を利用することで、本来納めるべき一定額の税金支払いが猶予されます。

この事業承継税制は、平成30年度の改正によって、より円滑な事業承継を可能にしました。

なお事業承継税制には「法人版事業承継税制」と「個人版事業承継税制」の2種類がありますが、本記事では法人版事業承継税制の制度内容などについて解説していきます。

2、事業承継税制「特例措置」とは

事業承継税制「特別措置」とは、上述した事業承継税制の平成30年度の改正により定められた措置を言います。

一般措置の場合、納税猶予の対象となる株式が「総株式数の最大2/3まで」、「相続税の納税猶予割合は80%まで」といった制約が設けられていました。しかしこれでは一定額の税金は発生してしまうため、事業承継の抜本的なバックアップには届きませんでした。

そこで政府は、平成30年度税制改正によって、事業承継税制の特例措置を時限的に創設し、より円滑な事業承継を図ることにしました。これが、事業承継税制「特例措置」と呼ばれるものです。

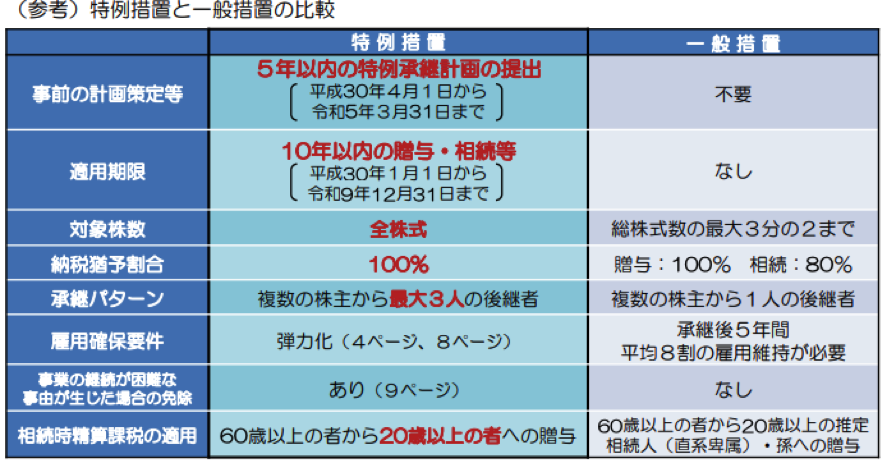

事業承継税制(一般措置)と事業承継税制「特例措置」の主な違いはどこにあるのでしょうか?

以下に国税庁が公表している比較表を掲載しましたのでご覧ください。

【引用元】国税庁「非上場株式等についての贈与税・相続税の納税猶予・免除(法人版事業承継税制)のあらまし」

ご覧のように、特例措置については、事前の計画策定や適用期限などに注意する必要がありますが、納税猶予の対象となる非上場株式等の制限撤廃や相続税の納税猶予割合が100%に引き上げられています。

また一般措置の場合は原則1人の経営者から1人の後継者への相続・贈与のみが対象とされていますが、特例措置は代表である複数の後継者(最大3人)への相続、贈与も対象です。

このように見ると、特例措置は、事業承継制度を利用する上での入口の要件を大幅に緩和しているといえるでしょう。

なお本制度においては、同一の会社の非上場株式等については一般措置、特例措置いずれかの適用となります。

3、事業承継税制 「特例措置」を適用するならまずはここをチェック

一般措置よりも猶予の条件が軽くなっている事業承継税制「特例措置」ですが、この制度を適用させるには、国が定めた要件を満たす必要があります。

ここからは、事業承継税制「特例措置」の適用要件を解説します。

(1)会社の主な要件

まずは、会社の主な要件からです。

特例措置が利用できるのは、以下の全要件に該当しない企業のみです。

- 上場会社

- 中小企業者に該当しない会社

- 風俗営業会社

- 資産管理会社(一定の要件を満たすものを除く)

なお4.の資産管理会社とは、有価証券や自ら使用していない不動産、現金、預金などの特定資産の保有割合が総資産の総額70%以上の会社、またはこれら特定資産からの運用収入が総収入金額の75%以上の会社を指します。

つまり事業を行うことが目的ではなく、資産を管理、売買するために作られた会社は、事業承継税制特例措置の対象外となります。

(2)後継者である受贈者の主な要件

続いては、事業を承継する後継者の主な要件です。

後継者である受贈者は、贈与時に以下の要件を満たしている必要があります。

- 会社の代表権を有している

- 20歳以上であること(※令和4年4月1日以降の贈与については18歳以上)

- 役員就任から3年以上経過している

- 後継者および後継者と特別な関係がある者で議決権の50%超を確保している

- 後継者の有する議決権数が次の項目に該当すること

【1】後継者が1人の場合

後継者と特別な関係がある者の中で最も多くの議決権を保有している

【2】後継者が2人または3人の場合

総議決権数の10%以上の議決権数の確保、かつ後継者と特別な関係を持つ者の中で最も多くの議決権数を保有している

(3)先代経営者等である贈与者の主な要件

最後に、社長、つまり先代経営者等である贈与者の主な要件を解説します。

先代経営者などの贈与者は、特例措置を適用させる場合、以下のような要件を満たす必要があります。

- 会社の代表者であった

- 贈与の直前において贈与者および贈与者と特別な関係にある者が50%超の議決権数を保有し、かつ後継者を除いた者の中で最も多くの議決件数を保有していた

- 贈与時において会社の代表ではないこと

先代経営者から後継者への贈与は、一般的に先代経営者が持つすべての株の贈与でなければなりません。

また贈与時にはすでに会社の代表権を有していない、つまり社長を退任している必要があります。

ただし贈与の直前においてすでに事業承継税制(法人版)の適用を受けている方がいる場合は、上記1.と2.の要件は満たす必要はありません。

4、要件をクリアしたら!適用の手続きは?

会社、後継者、先代経営者等すべての要件をクリアできたら、いよいよ適用の手続きへと移ります。

ここでは、事業承継税制特例措置を適用させるための手続き方法などを解説します。

STEP①特例承継計画を作成

まず、特例認定の申請を行うにあたって必ずしておかなければならないのが、特例承継計画の作成です。

特例措置を適用させるには、平成30年4月1日から令和5年3月31日までの期間に、会社の後継者や承認時までに見直すべき経営事項などを記載した特例承認計画を認定承認機関に提出し、所見を記してもらったあとに都道府県庁に提出します。

なお、認定承認機関とは商工会、商工会議所、金融機関、税理士、公認会計士、弁護士など、国が専門知識を有していると認めた窓口や人物のことを指します。

特例承認計画は、単に必要事項を書くだけではなく、行政に承認されるような業績の見通しや今後の計画を記載しなければなりません。よって、特例承認計画を作成する場合は、事業承継に詳しい専門家の力を借りながら作業を進めていくのが無難です。

STEP②円滑化法の認定

ここまで見てきたように、事業承継は、相続税や贈与税の問題があります。

このような問題に備えて用意されているのが、事業承継を円滑にするための法律「中小企業における経営の承継の円滑化に関する法律」です。

この法律は「経営承継円滑化法」とも呼ばれており、平成20年に施行されました。

経営承継円滑化法の認定を受けると、以下のような支援を受けることできます。

- 税制支援(贈与税・相続税の納税猶予や免除制度)の前提となる認定

- 金融支援(中小企業信用保険法の特例、日本政策金融公庫法等の特例)の前提となる認定

- 遺留分に関する民法の特例

今回の事業承継税制特例措置は1.の税制支援に該当し、前述の特例承認計画を「主たる事務所の所在地を管轄する都道府県庁」に提出すると、贈与税や相続税の納税猶予などの前提となる認定をもらうことができます。この都道府県による認定を「円滑化法の認定」といいます。

つまり、円滑化法の認定を受けなければ、事業承継税制の適用はできない、ということです。

なお3.の「遺留分に関する民法の特例」についてですが、遺留分とは相続の際に法律によって最低限保証されている相続分を指します。

事業承継の場合は後継者により多くの財産(株式など)を贈与、もしくは相続させる可能性が非常に高いです。そうすると後継者以外の相続人は、通常よりも少ない財産を相続することになります。

このような状況になると生活ができない相続人も出てくる可能性があるため、法律では遺留分を請求することができます。

しかし、事業承継では、他の相続人が遺留分を請求すると、後継者に多くの財産を残すことができません。

そのため、政府はこの問題に対処すべく「遺留分に関する民法の特例」を規定しています。

この特例を活用すると、法定相続人の同意があれば遺留分を減らすことが可能です。

STEP③申告書の作成

都道府県知事による認定を受けたあとは、税務署への申告が必要です。

税務署への申告に必要な持ち物は「特例承継計画」と「認定書の写し」です。

これらを税務署へ提出し、納税申告を行うことで納税猶予の開始となります。

なお、自社株式の評価額を5億円とした場合に特例措置を利用したときの計算例を以下にまとめましたのでご覧ください。

<贈与税の場合>

(1) 暦年課税制度(特例税率)を選択した場合 (5億円-110万円)×55%-640万円=2億6,799万5,000円(全額納税猶予) ※5億円は自社株式の評価額、110万円は基礎控除額、55%は税率、640万円は控除額 (2) 相続時精算課税制度を選択した場合 (5億円-2,500万円)×20%=9,500万円(全額納税猶予) ※5億円は自社株式の評価額、2,500万円は特別控除額、20%は税率 |

贈与税の場合は、暦年課税制度(特例税率)と相続時精算課税制度のいずれかを使って納税額の算出を行います。暦年課税制度(特例税率)、相続時精算課税制度の詳細は以下の国税庁の公式サイトを確認してください。

【参考】国税庁「№4408 贈与税の計算と税率(暦年課税)」

【参考】国税庁「№4103 相続時精算課税の選択」

上記の例だと、暦年課税制度を利用した場合の納税額は約2億7,000万、相続時精算課税制度を選択すると9,500万円を納める必要があります。

しかし、事業承継税制特例措置を適用すれば、どちらの制度を利用しても全額納税猶予となります。

次に、相続税の納税猶予の計算例をチェックしていきましょう。

今回は以下のようなモデルケースを用いることにします。

・先代経営者→自社株式6億円、その他財産4億 ・後継者A→先代経営者から自社株式6億円を相続 ・非後継者B→先代経営者からその他財産4億円相続 |

上記の場合、相続税の計算は以下のように行います。

【1】相続税課税価格 6億円+4億円=10億円 ※6億円はAの相続分、4億円はBの相続分 【2】課税遺産の総額 10億円-4,200万円=9億5,800万円 ※4,200万円は基礎控除額 【3】相続税総額 (4億7,900万円×50%-4,200万円)×2(相続人)=3億9,500万円 ※4億7,900万円は法定相続分の取得金額、50%は税率、4,200万円は控除額 【4】A・Bそれぞれの納税額 【Aの納税額】 3億9,500万円×0.60%(10億分の6億の割合)=2億3,700万円(全額納税猶予) 【Bの納税額】 3億9,500万円×0.40%(10億分の4億の割合)=1億5,800万円 |

相続税は贈与税よりも計算方法が複雑になっているため、詳細は割愛しますが、今回の例だと後継者であるAさんの場合は事業承継税制特例措置適用の対象ですから全額納税猶予となります。

一方のBさんは先代経営者の後継者には該当しませんので、定められた期日までに全額の相続税を納めなければなりません。

なお、相続税の計算方法などに関する詳細は、以下の国税庁のサイトで確認可能です。

【参考】国税庁「№4152 相続税の計算」

5、納税猶予期間中は株式の継続保有が必要

事業承継税制特例措置の制度で注意したい点は、株の贈与や相続関連の贈与税、相続税は「免除」ではなくあくまでも「納税猶予」ということです。

よって特定の事由に該当した場合は当初の猶予は取り消され、猶予税額に加えて利子を支払わなければなりません。

そして、その納税猶予の適用条件の1つに「猶予期間中は株式を継続保有しなければならない」というものがあります。

事業承継税制において後継者が非上場株式等を継続保有しておかなければならない、代表権を有しておかなければならない期間のことを「特例経営承継期間」といいます。

後継者は、この特例経営承継期間中に保有している株を1株でも手放した時点で、原則すべての猶予が取り消しとなります(※特例経営承継期間後の株譲渡などは、手放した部分の税猶予が取り消し)。

また、納税猶予期間中は申告期限の翌日から5年間(この期間を特例経営承継期間と呼ぶ)、その後は3年間の頻度で「継続届出書」の提出を行わなければなりませんので、注意しておきましょう。

6、贈与者が死亡したら「免除届出書」「免除申請書」を提出

贈与者である先代経営者等の死亡等があった場合は、税務署へ「免除届出書」と都道府県庁に「臨時報告書及び切替確認申請書」を提出します。これらを届け出ることにより、死亡等があったときにおいて納税が猶予されている贈与税の全部もしくは一部が免除されます。

なお、相続の場合は相続税の納税猶予および免除の手続きを行うことになります。

7、事業承継税制のデメリット(注意点)を解説

事業承継税制は、納税猶予という大きなメリットを得られる反面、事前に注意しておきたいポイントも存在します。

ここでは、事業承継税制の主な注意点を4つ解説します。

(1)手続きが煩雑・制度内容が複雑

事業承継税制は、省庁からパンフレットなども作られていますが、制度内容が複雑です。

実際に事業承継税制の条文を見てもわかるように、非常に長文です。

また、先ほども解説したように、贈与者の死亡等があった場合に届け出る免除届出書、適用後しばらく毎年提出する必要がある継続届出書などもあります。

その他、事務負担に関しても税制改正により提出書類の削減といった軽減措置が取られましたが、常時雇用従業員数5人未満の会社の場合はまだまだ申請書への記載項目も多いといった現状です。

よって、事業承継税制という制度は、小規模の会社ほど適用を受けるまでの負担が大きいといえるでしょう。

(2)納税猶予取り消しの可能性

事業承継税制は、猶予が取り消される事由が細かく定められています。

よって、長期間に渡って納税猶予の恩恵を受けたい場合は、事前にしっかりと取消事由に関する基本を覚えておいたほうがよいでしょう。

事業承継税制の場合は適用後5年以内の方が厳しくなっており、前述の株譲渡などに加えて、「後継者が筆頭株主でなくなった」「一族の議決権が50%以下になった」といった場合も取消事由に該当します。

ちなみに、前述の継続届出書の提出遅れも取消事由になるため、納税猶予の期間を長期に渡って維持したい場合は、特に適用後5年間は注意しておくようにしましょう(※5年経過後の主な取消事由は比較的緩め)。

(3)2028年以降は特例事業承継税制の新規適用が不可

事業承継税制特例措置は、あくまでも「時限的な創設」に過ぎません。事業承継税制特例措置の適用期間は、2018年1月から2027年12月までです(※2020年8月時点)。

よって、現行制度のままだと2028年以降は特例措置の新規適用が不可能となり、一般措置の事業承継税制の申請しかできないということです。

もちろん今後の事業承継税制の申請件数や中小企業の事業承継の状況によっては、国が特例措置継続の判断を下す可能性もあるでしょう。

ただし、現段階で将来的な予測を行うのは非常に困難を極めるため、特例措置の恩恵を受けたい場合は早め、早めの行動を心がけておくとよいでしょう。

(4)特例承認計画の提出時期が限定されている

上で解説した特例新規適用時期と似た注意点になりますが、特例措置による納税猶予を適用させたい場合は2023年3月31日までに特例承認計画の提出を行い、2027年の12月末までに株式の贈与や相続を行う必要があります。つまり、経営者は、今後7~8年の間に後継者へ株式を譲らなければならないということです。

これは、後継者が育っている会社であれば大きな問題にはならないでしょう。

しかし、現時点で後継者の資質が不足している、特例承認の提出時期までに後継者が育つか疑問といった会社の場合、株式譲渡後に経営が傾くリスクも考慮しておく必要があるでしょう。

8、事業承継税制を利用する場合は専門家へ相談を

ここまで、事業承継税制の基礎、一般措置と特例措置の違い、特例措置を適用させる方法などを解説しました。

事業承継税制というのは、申請方法も、適用後の納税猶予期間を維持させるのも、非常に大変です。

よって、現在、事業承継税制の利用を検討している会社は、事業承継に関連した実績がある弁護士などの専門家に相談することを強くおすすめします。

特に、事業承継税制は文字通り「税」に関する分野となりますので、税理士などと連携している弁護士事務所だと安心できるでしょう。

まとめ

今回は、中小企業の事業承継時に発生する贈与税、相続税の問題をサポートする事業承継税制に関するお役立ち情報を解説しました。

中小企業の事業承継は、後継者不足という問題だけではなく、株式の贈与や相続において発生する税金面も考慮する必要があります。

事業承継税制を利用することで、贈与税や相続税の納税猶予が適用されます。これによって納税に不安を抱える企業も後継者探しや育成に集中できるというメリットが生まれますので、事業承継が活発になる可能性もあるでしょう。

ただし、事業承継税制を利用するのは専門的な知識が必要になるため、特例措置の申請を検討している方は、一度専門家へ相談することを強くおすすめします。