家や車を買うために、銀行から借金することがあるといった方が多数派だと思います。

しかし、「お金を借りる=銀行」では必ずしもありません。

今回は、

・お金の借入先〜銀行から借金するだけが能じゃない!

をご紹介していきたいと思います。金利をうまく節約して、上手に資金管理をしていきましょう。

お金を作る方法に関しては、以下の関連記事をご確認ください。

目次

1、銀行以外からも借金はできる|個人向け融資を行う主な借入先一覧

個人がお金を借りる場合、銀行以外からも貸し付けを受けることができます。

ここでは、個人がお金を借りることができる機関をご紹介していきます。

(1)銀行

ここでは銀行の貸付を種類別にご説明していきます。

①証書貸付

証書貸付とはお金を借りる際に書面で契約をする形態の貸し付け方法です。

通常、住宅ローンなどの長期の担保付きの貸し付けで利用されます。

証書貸し付けの場合、申込みの後に銀行の審査があります。

この審査は最短でも1週間、長い場合は1か月ほどかかります。

そして審査に通過した後、通帳にお金が入金される仕組みです。

ⅰ 人的担保

証書貸し付けの場合、何らかの担保が必要になります。連帯保証人や連帯債務者などを人的担保といいます。

連帯保証人や連帯債務者には債務者とともに借金に対する支払い義務が生じます。

ⅱ 物的担保

土地や建物などの不動産や銀行預金などを物的担保といいます。

通常住宅ローンを組む場合は人的担保だけではなく、購入物件に対しても抵当権が設定されます。

②当座貸越

普通預金残高を超えて払い出す場合に、定期預金等を担保として自動的に融資を行うサービスのことです。

当座貸越を利用した場合、口座の普通預金残高はマイナス表示になり、普通預金に入金することで当座貸越の返済が自動的に行われます。

③カードローン

カードローンとは無担保・無保証人で借入ができる個人向け融資のことです。

あらかじめ設定されている利用限度額の範囲内で自由に何度でも繰り返し利用することができます。

(2)信用金庫

銀行同様に金融サービスを提供している組織に信用金庫があります。

ここでは信用金庫とはどのような金融機関なのかをご説明していきます。

①信用金庫とは

信用金庫は「国民大衆のために金融の円滑を図り、その貯蓄の増強に資する」ことを目的として設立された、会員の出資による協同組織の非営利法人です。

②信用金庫と銀行の違い

銀行は株式会社組織の営利法人です。

信用金庫との違いは「営利」を目的としているのか否かが一番の違いになります。

信用金庫は営利を目的としていないため、一般的に銀行よりも低金利でお金を借りることが可能です。

③信用金庫を利用できる人

信用金庫は銀行と違って、だれでも利用できるわけではありません。

信用金庫を利用するには、信用金庫の会員になる必要があります。

≪信用金庫の個人における会員条件≫

- 信用金庫の営業地区内において、 住所または居所を有する者

- 信用金庫の営業地区内において、事業所を有する者

- 信用金庫の営業地区内において、勤労に従事する者

- 信用金庫の営業地区内において、事業所を有する者の役員

④出資金とは

信用金庫の会員になるには、1万円程度の出資を信用金庫に行う必要があります。

出資金は退会するときに返金されます。

また、出資割合に応じて、配当金を受けることもできます。

信用金庫は、非営利方針であるということと会員になること以外の点では、銀行と同様の金融サービスを提供しています。

一般的に銀行よりも有利な条件でお金を借りることができます。

(3)消費者金融とクレジットカード(キャッシング)

消費者金融やクレジットカードでもお金を借りることができます。

ここで、両者の違いはなになのかをご説明していきます。

①消費者金融のキャッシングとは

消費者金融のキャッシングの場合、キャッシングの申込みをすると、審査が行われ利用限度額を決定されます。

また担保を取られることもなく、利用限度額の範囲内で自由に借入れすることができます。

②クレジットカードのキャッシングとは

クレジットカードのキャッシングも消費者金融のキャッシングと同様、無担保かつ審査で決定された利用限度枠内で自由にお金を借りることができます。

クレジットカードのキャッシングはあくまで「ショッピング機能」のおまけの機能であり、外すこともできます。

また利用限度枠も消費者金融のキャッシング枠よりも低く設定されている場合が一般的です。

③消費者金融のキャッシングとクレジットカードのキャッシングの違い

一番大きな違いはクレジットカードの場合、ショッピング機能がメインであるという点です。

そのため、クレジットカードの場合、キャッシング限度額がショッピング限度額と合算されるケースが一般的です。

また、これから申し込む場合、消費者金融のキャッシングであれば、最短即日キャッシングをすることができますが、クレジットカードのキャッシングの場合、審査に数日かかるため、早急に必要な資金の場合、クレジットカードのキャッシングは利用できません。

(4)国・自治体

条件に該当した場合、国や自治体の貸付制度を利用することができます。

①生活福祉資金貸付制度

ⅰ 貸付対象

低所得者(世帯市町村民税非課税程度)・障害者世帯・高齢者世帯(65歳以上の高齢者の属する世帯)

ⅱ 貸付資金の種類

総合支援資金、福祉資金、教育支援資金、不動産担保型生活資金

ⅲ 連帯保証人

原則、必要。しかし連帯保証人を立てない場合も借入することができます。

ⅳ 貸付金利子

- 連帯保証人を立てる場合は無利子

- 連帯保証人を立てない場合は年1.5%

ただし、緊急小口資金、教育支援資金は無利子になります。

また不動産担保型生活資金は年3%又は長期プライムレートのいずれか低い利率になります。

②母子父子寡婦福祉資金貸付金制度

ⅰ 貸付対象

20歳未満の児童を扶養している配偶者のない女子または男子、寡婦等。

ⅱ 貸付資金の種類

事業開始資金、事業継続資金、修学資金、技能習得資金、修業資金、就職支度資金、医療介護資金、生活資金、住宅資金、転宅資金、就学支度資金、結婚資金

ⅲ 連帯保証人

原則、必要。しかし連帯保証人を立てない場合も借入することができます。

ⅳ 貸付金利子

- 連帯保証人を立てる場合は無利子

- 連帯保証人を立てない場合は年1.0%

2、銀行からは借金しない?ベストな借入先の選択方法

一口にお金を借りるといっても、借入先や、金融商品が複数あり、選ぶのが難しいですよね。

ここでは、自分に合ったお金の借り方をご説明していきます。

(1)自分の状況で選ぶ

まずは自分の置かれている状況を把握し、どこからお金を借りるのがベストであるのかを考えていきましょう。

①低所得等一定の状況ではまず国・自治体の融資を検討

国や自治体の制度を活用すれば、無利息or低金利でお金を借りることができます。

最初に国や自治体からお金を借りることができるのかを検討しましょう。

国や自治体からお金を借りることができる条件は、低所得者世帯、障害者世帯、高齢者世帯、20歳未満の児童を扶養している配偶者のない女子または男子、寡婦等の該当する場合です。

②借金を急いでいるかどうか

お金がいつまでに必要なのかも、検討しなければいけません。

国や自治体の貸付制度は審査に半月ほどの時間がかかるため、即日お金が必要といった場合には活用することができません。

できるだけ早急にお金が必要な場合は、銀行のカードローンや消費者金融のキャッシングが最短即日でお金を借りることができるため便利です。

(2)何にお金を使いたいのか(資金使途)で選ぶ

お金を借りる場合、使用目的によって使えるローンもあります。

①使用目的が決まっている場合

家を買う、車を買う、教育・治療に使うなど明確に目的がある場合は、その目的のローンがある金融機関や国の制度を活用しましょう。

②使用目的が決まっていない場合

生活費が足りてない、突発的に大金が必要になったなどの場合は早急にお金を工面することができるカードローン等を利用しましょう。

(3)金利で選ぶ

お金を借りた場合、一般的に借りたお金に利息をつけて金融機関に返済することになります。

ここではこの利息の金利についてご説明していきたいと思います。

①金利は法律で上限が定められている

お金を借りたときに支払う利息の金利の上限は、利息制限法と出資法によって上限が年利20%と定められています。

②金利は商品によって違う

金利は金融商品によって異なります。銀行のカードローンが一番金利が低く設定されています。

≪金利比較≫

金融商品 | 金利 |

銀行のカードローン | 1.9%~14.5% |

クレジットカード会社のキャッシング | 15.0%~18.0% |

消費者金融のキャッシング | 4.5%~17.8% |

③金利が違うと返済総額はこんなに違う!

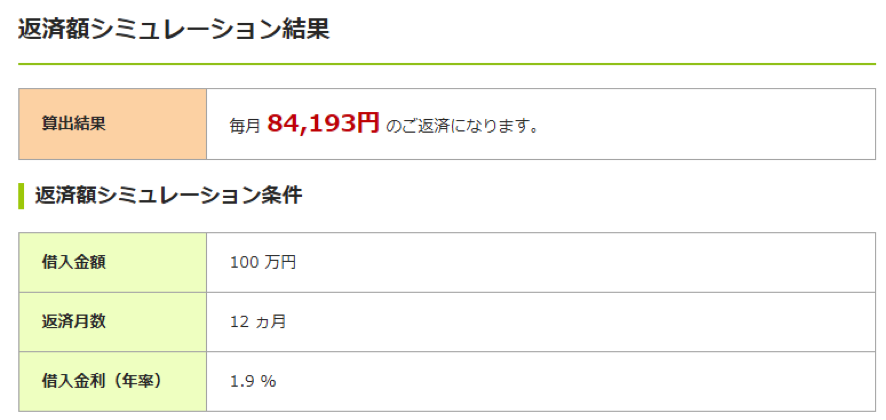

金利の違いと返済金額の関係を具体例を挙げつつご説明していきます。

(例)100万円を1年間借りた場合

ⅰ 金利1.9%の場合の返済総額

参考:三井住友銀行HP

金利1.9%の場合、月々の返済額は84,193円、返済総額は1,010,316円になります。

ⅱ 金利14.5%の場合の返済総額

参考:三井住友銀行HP

金利14.5%の場合、月々の返済額は84,193円、返済総額は1,080,264円になります。

よって、支払利息が1年間で69,948円も違うことがお分かりいただけると思います。

ですから、できるだけ金利の低いところでお金を借りるように心がけましょう。

(4)商品の条件(年齢・収入など)に合っている商品を選ぶ

ここから借りたいと思っても、年齢や収入制限などの条件によって、借入ができない場合があります。

国の生活福祉資金貸付は収入の条件が世帯市町村民税非課税程度となっているため、ある程度の収入がある世帯では利用できません。

またリバースモーゲージの場合も、「契約時の年齢が満60歳以上の方」と年齢制限が設定されています。

自分の条件に合致した商品を選択していきましょう。

3、銀行からの借金を選ぶべきではない2つのケース

以下の場合に該当する場合は、銀行から借入を行うよりも有利な金利でお金を借りることができるため、銀行から借金をしないほうがよいケースです。

(1)国・自治体からの融資が受けられるとき

国・自治体からの融資が受けられる場合は、金利が無利息~1.5%と非常に安い金利でお金を借りることができるため、銀行の融資を検討すべきではありません。

(2)信用金庫からの融資が受けられるとき

信用金庫は非営利団体のため、銀行よりも有利な条件でお金を借りることが可能です。

4、もし銀行からの借金を返済しきれなくなったときは弁護士へ相談を

病気やリストラなど様々な理由で、借金の返済ができなくなることがあります。

借金が返済できなくなった場合は早急に弁護士に相談しましょう。

弁護士なら、債務者の状況に応じて、任意整理や自己破産など適切な措置を提案することができます。

まとめ

今回は、大きな買い物をする場合や急な出費でお金が必要になった時などの上手な「お金の借り方」をご紹介してきました。

お金を借りるところは銀行だけではありません。できるだけ金利の安い機関を利用しましょう。

また、諸事情で借金の返済ができなくなった場合は、早急に弁護士に相談することをおすすめします。

弁護士なら適切なアドバイスで、借金問題をクリアにしてくれるからです。

借金問題で悩むよりもまず専門家である弁護士にご相談ください。