一人っ子の相続は、どのように進めればよいのでしょうか。

遺産相続では、配偶者以外の相続分は、その相続人の人数によって均等に分割されます。

子どもが3人いるのであれば、それぞれの相続分は3等分という具合です。

これに対して、相続人が一人っ子の場合、兄弟姉妹と遺産を分割する必要がありません。

となると、

『一人っ子は親から相続した多額の財産を独り占めすることができるのか?』

と思われがちです。

しかし、一人っ子が親の財産を相続する際はデメリットも存在するため、それにはしっかりと注意する必要があります。

今回は、

- 一人っ子の相続は一般的な相続とどう違うのか?

- 一人っ子の相続にはどんなデメリットがあるのか?

などについて、ベリーベスト法律事務所の弁護士が解説していきます。ご参考になれば幸いです。

相続について詳しく知りたい方は以下の記事もご覧ください。

目次

1、一人っ子の相続について知る前に|日本における一人っ子の割合

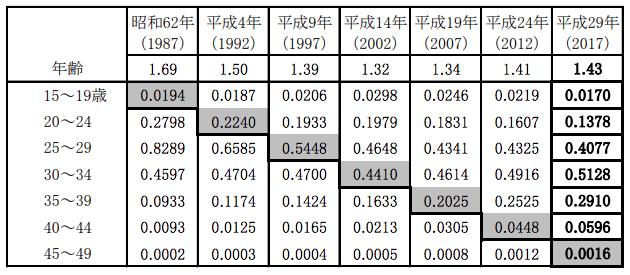

国立社会保障・人口問題研究所の調査によると、日本の合計特殊出生率は、2017年は1.43人だということです。

参考:厚生労働省

日本の女性が出産する子供の平均的な人数は1.43人、つまり、一人っ子の家庭はとても多いことがわかります。

*合計特殊出生率は「15~49歳までの女性の年齢別出生率を合計したもの」

引用元:厚生労働省

1950年の合計特殊出生率は3.65人だったと考えると、その減少ぶりは明らかです。

国立社会保障・人口問題研究所には、世界の主要国の合計特殊出生率が記載されていますので、日本以外の国はどのような割合なのか、ぜひ目を通してみてください。

2、一人っ子の相続は実はデメリットが大きい?

一人っ子の相続は、兄弟姉妹がいない分、遺産を分割する必要がないためメリットが大きいと考えられがちです。

しかし、そこにはあるデメリットがあるということも、しっかり抑えておきましょう。

(1)メリットとしては財産を分割する必要がないこと

まず初めに、一人っ子の相続のメリットをご紹介します。

それはやはり、兄弟姉妹で遺産を分割する必要がないため、単純に相続する財産の額が大きくなるということです。

もう一方の親が存命であるような場合には、その親との間で財産を2分の1ずつ分け合うことになりますが、その親も亡くなった場合には、結果的にすべての財産を相続することができることになります。

そういった点では、これは大きなメリットといえるでしょう。

(2)その分税金が高くなるおそれがある

しかし、その際には注意しなければいけないことがあります。

相続の際は、その財産の額が多ければ多いほど相続税も大きくなるのですが、相続人が複数人いれば、その分基礎控除額(相続税の対象外となる金額)も多くなるため、非課税として認められる金額が多くなるのです。

つまり、一人っ子の場合、基礎控除額が少ないのです。

相続税の基礎控除額は、

3,000万円+600万円×法定相続人数

という計算式で求められるのですが、一人っ子で、相続開始時に他方の親が既に亡くなっており法定相続人が一人しかいない場合、この計算式の<法定相続人>が『1』になりますので、基礎控除額は3,600万円となります。

一方、同様のケースで2人兄弟である場合には、<法定相続人>が『2』となりますので、

3,000万円+600万円×2

という計算式になり、基礎控除額は4,200万円となります。

一人っ子の場合は3,600万円ですので、その差は600万円と、かなり大きいですね。

(3)一人っ子の相続税の計算例

ではここで、一人っ子の相続税の実際の計算例をご紹介していきます。

例:被相続人の財産が6,000万円ある場合(相続人が1人しかいない場合)

- 相続税の対象外となる金額(基礎控除額)

<3,000万円+600万円×1人=3,600万円>

- 相続税の課税対象とされる金額

<6,000万円―3,600万円=2,400万円>

- (債務控除その他非課税特例など利用しない場合)実際に課税される相続税の総額

<2,400万円×15%(金額に応じた税率)-50万円(金額に応じた控除額)=310万円>

このような計算式になり、一人っ子の場合には、この310万円を一人で支払うことになります。

もしもこれが2人兄弟の場合、同じ計算式に当てはめると、一人90万円の支払いで済むことになります。

いかに一人っ子の相続税が高くなるかということが、この結果からも分かりますね。

3、一人っ子の相続は事前の相続税対策が何よりも大事

こうしたデメリットがあることから、一人っ子の相続については、事前の相続税対策がとても大切です。

ここでは2つの相続税対策をご紹介します。

(1)年間110万円までの生前贈与は非課税

年間110万円までの財産の生前贈与は、非課税です。

そのため、例えば亡くなってから財産の全てを相続するのではなく、生きている間に何回かに分け、その財産を贈与することによって、非課税のまま財産を贈与することが可能になります。

その額は年間110万円までですので、うまく調整して生前贈与を活用するといいですね。

(2)孫への1,500万円までの教育資金の贈与は非課税

こちらは、2021年の3月末までの制度ですが、教育資金という名目でのみ、祖父母から孫への1,500万円までの一括贈与が非課税となります。

1,500万円というまとまったお金を一括贈与できるのは、とても嬉しいですね。

また、一人っ子の子供だけでなく、その子供(孫)にまで財産を相続しようと思うと、二段階で相続税を支払うか、もしくは2割加算をし、孫へ相続をすることになります。

その点、この制度を使うことで、孫への相続も一括で行うことができ、さらには祖父母の死後も孫が30歳になるまで、教育資金として使用する限りは贈与税・相続税がかかりません。

相続税がかかることなく、かつ孫への財産を残すことができるこの方法は、相続税対策としてとても効果的ではないでしょうか。

4、まずは相続人の調査から始めよう

相続が始まったら(できれば始まる前から)、相続人の調査を忘れずに行いましょう。

もしかしたら、『実は自分は一人っ子ではなかった』という可能性も無きにしもあらずです。

家庭の外で誕生し認知された子供、以前の結婚の際にできた子供、養子縁組をした子供など、『実は自分には兄弟がいた』ということもあるため、相続税対策のためにも、必ず自分以外に本当に子供はいないか、まずは調査することから始めましょう。

5、一人っ子で相続人がいない方が亡くなったら財産はどうなる?

以上は一人っ子が親の財産を相続する場合のお話でしたが、最後は、逆に、一人っ子が亡くなった場合にその財産がどうなるかのお話をします。

このような状況で、未婚・子無しなどの理由により相続人が一人もいない場合には、その方の財産は最終的には国に帰属します。

しかし、過去に一度でも婚姻をした場合、離婚や妊娠のタイミングによっては、自分の知らぬ間に戸籍上の父親になっている可能性もあります。

民法上、離婚後300日以内に生まれた子供は元夫の子供と推定されますので、元夫の戸籍に入ることになります。

そのため、自分の知らないだけで、実は相続人が存在する可能性もあるのです。

しっかりとした確認が必要です。

それでも相続人が一人もいない場合に、生前に借金などの債務があったようなときは、それを回収したい債権者が、もしくは検察官が、裁判所に対して『相続財産管理人選任申立』を行い、被相続人の財産を管理する人を決定します。

その選任された相続財産管理人によって、適正な管理や処分がなされた後、処分しきれなかった財産については、国に保管されます。

こうして、一人っ子で相続人がいない方の財産は、最終的に国が財産の所有者となります。

まとめ〜一人っ子の相続は早め早めの対策を〜

今回は、一人っ子が相続する際の注意点などについて、解説してきました。

一人っ子は相続できる財産が大きい反面、支払うべき相続税も高くなってしまうというデメリットがあります。

そのため、この記事で解説してきたように、

- 相続人の数を調査する

- 生前贈与を活用する

- 教育資金として生前贈与をする

などの対策をすることが大切です。

その際は、早めにこのような対策をすることが必要不可欠ですので、ぜひこの記事の内容をしっかりと理解しておくようにしましょう。